摘 要

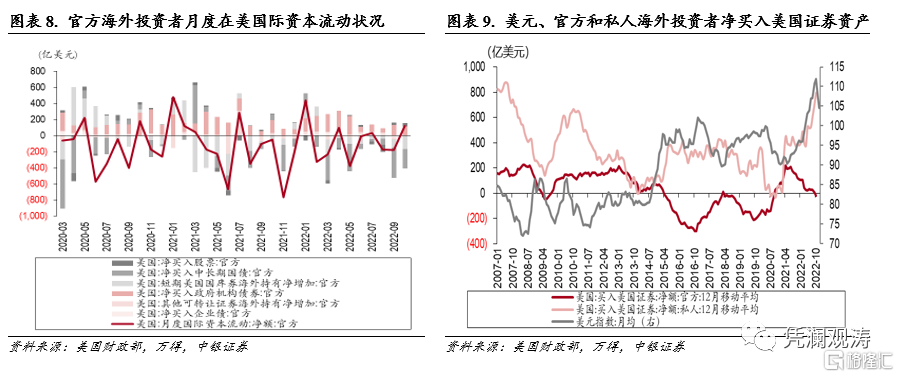

10月外资净买入美国证券资产步伐再次反弹,私人投资者净增持仍是最主要贡献,官方与私人投资者互换“筹码”的戏码仍在上演。

外资加大力度增持美国证券资产,私人净增持是最主要贡献。10月份,外国投资者净增持美国证券资产1799亿美元,环比增加了493%。私人海外投资者净增持规模环比回升,官方海外投资者再次净增持。2022年前10个月,外资累计净买入美国证券资产13658亿美元,继续刷新1978年有数据以来的记录。

外资对中长期国债增持规模环比减少,负估值效应导致外资持有美债余额下降。10月份,外资净买入美债435亿美元,环比减少15%,其中净买入中长期美债规模619亿美元,继续净卖出短期国库券184亿美元;外资持有美债余额下降1115亿美元,降幅较上月收窄,其中,由于美债收益率上升、美债价格下跌带来的负估值效应1551亿美元。

私人投资者继续增持中长期美债,官方投资者减持美国国债边际放缓。剔除银行对外负债变动后,私人海外投资者10月在美增持证券资产793亿美元,连续13个月净增持,主要是增持中长期国债和政府机构债券,并再次在美股反弹之际选择减持美股。同期,官方海外投资者净减持美国国债,减持规模有所下降,同时继续增持美国政府机构债券和加仓美国股票,以此提高资产分散比例。

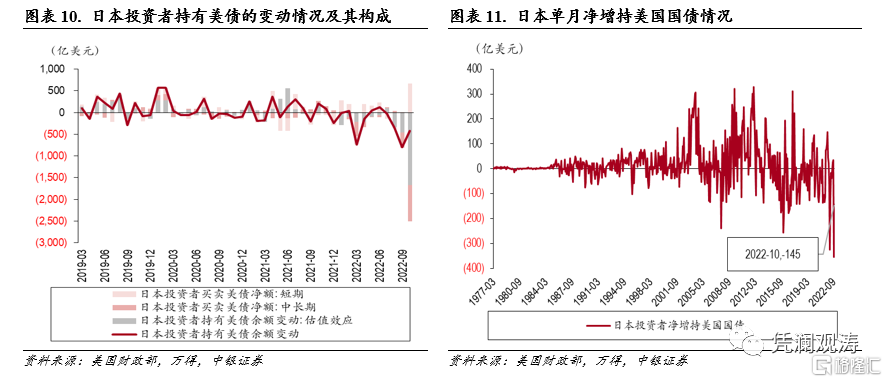

日本投资者继续减持美债,但减持规模有所收敛。10月份,日本持有美债余额较上月减少419亿美元,其中净卖出美债184亿美元,负估值效应235亿美元。根据日本财务省的数据,交易引起的日本储备资产下降409亿美元,创下历史新高;负估值效应较上月大幅缩小至26亿美元,是储备资产降幅缩窄的重要原因。

中国投资者美债余额下降,由负估值效应和净减持美债共同影响。截止10月末,中国投资者持有美债余额为9096亿美元,降幅较上月有所收窄。降幅收窄主要是由于负估值效应缩小,但净卖出美债规模有所增加。

英国投资者结束连续净增持美债,欧元区投资者持有美债继续名减实增。截止10月末,英国投资者持有美债余额环比减少247亿美元,结束连续三个月增加。由于本月英国国债收益率自2014年9月以来首次高于美债,投资者选择减持美债回流英国。同期,欧元区持有美债余额下降168亿美元,主要是负估值效应超过了净买入美债的实际金额。

前期美国高通胀和高利率的优势在国际资本流动趋势上一览无余。随着通胀趋势收敛和经济形势异位(中国、欧盟和美国先后触底反弹),未来资本流动可能会有新的变化。

风险提示:美联储货币紧缩超预期,地缘政治局势发展超预期。

正文

01

10月外资加大力度增持美国证券资产

私人净增持是最主要贡献

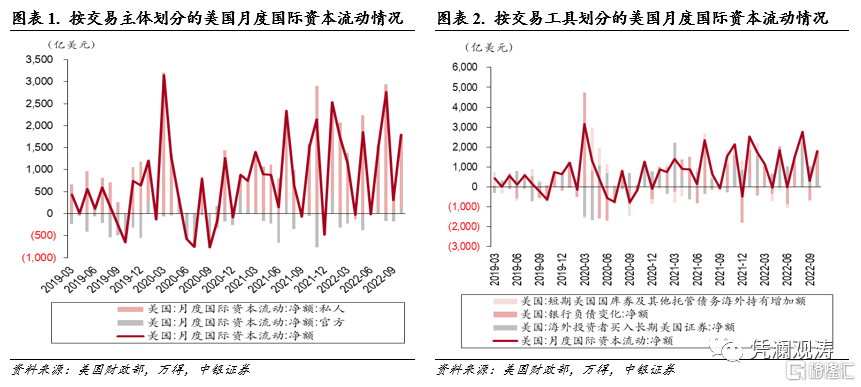

2022年12月15日,美国财政部发布了10月份的国际资本流动(TIC)报告。报告显示,10月份,外国投资者净增持美国证券资产1799亿美元,同比和环比分别增加了17%、493%。按交易主体划分,私人海外投资者(包括商业机构以及国际和地区组织)净增持1677亿美元,同比和环比分别增加了6%和248%。其中,私人部分贡献了外资环比多增的79.9%;官方海外投资者净增持122亿美元,而2021年同期和上月分别为净减持51、179亿美元,当月净增持规模为年内次高(见图表1)。虽然10月底,美元和10年期美债收益率较上月底下跌0.5%、12个基点,但是月度均值环比仍然上涨1.1%、46个基点。

2022年前10个月,海外投资者(包括私人和官方)累计净买入美国证券资产13658亿美元,同比增长45.2%,净买入规模继续刷新1978年有数据以来的记录。其中,私人投资者累计净增持美国证券资产14252亿美元,同比增长41.9%,净买入规模同样创下有数据以来的新高;官方投资者累计净减持证券资产594亿美元,减持规模同比下降6%(见图表1)。

按交易工具划分,当月外资净增持美国长期证券资产506亿美元,2021年同期为净减持264亿美元,环比减少52%,贡献同期美国国际资本净流入额的28%;银行对外负债和短期美国国库券及其他托管债务海外持有均由上月的净减少转为净增加,分别为1254亿、39亿美元,前者是本月美国国际资本净流入的最大贡献项(见图表2)。

2022年前10个月,外资累计净增持美国长期证券资产8608亿美元,同比扩大2.1倍,贡献了同期美国国际资本净增额的63%;银行对外负债净增加3684亿美元,同比减少38%,贡献了27%;短期美国国库券及其他托管债务净增加1366亿美元,同比扩大1倍,贡献了10%(见图表2)。由此可见,在高通胀、金融动荡和美联储紧缩背景下,外资对三大类美元资产均有所增持,其中主要是增持了美国中长期证券资产,美元现金资产排在其次。虽然美国金融市场2022年“股债双杀”,但是外国投资者并不崇尚“现金为王”,大部分流动性危机都是短期现象。中长期美国证券仍属于安全资产,是投资组合稳定收益的重要来源。

02

外资对中长期国债增持规模环比增加,短期国库券再度转为净增持,

负估值效应导致外资持有美债余额下降

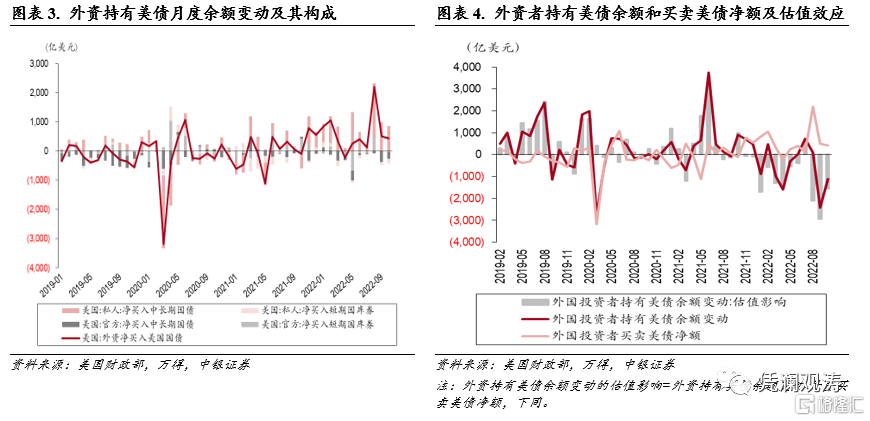

从TIC流量数据来看,10月份,外资净买入美债435亿美元,而2021年同期为净卖出93亿美元,环比减少15%。从交易品种来看,当月外资净买入中长期美债619亿美元,净买入额同比增加1054亿美元,环比增加2.4%,负贡献了环比下降的20%;净减持短期国库券184亿美元,环比扩大1.9倍,贡献了环比下降的120%。2022年前10个月,外资累计净买入美国国债5937亿美元,其中净买入中长期美债6798亿美元,净卖出短期国库券862亿美元,2021年同期分别为净卖出281亿美元和647亿美元(见图表3)。这显示,2022年以来外资大幅增持中长期美债,同时减持短期国库券。

从TIC存量数据来看,截止10月末,外资持有美债余额为71854亿美元,较上月下降1115亿美元,降幅环比减少54%。其中,外资继续净买入美债435亿美元,由于美债收益率上升、美债价格下跌带来的负估值效应1551亿美元。这种外资美债持有名减实增的情形,在2022年已经出现6次,与2020年3月危机式流动性枯竭的情形截然不同。当时,外资抛售美债3187亿美元,最终美联储紧急降息并宣布大幅购债压低了美债利率,产生了422亿美元的正估值效应,当月美债余额环比下降2766亿美元。

2022年前10个月,外资持有美债余额下降5950亿美元,但外资累计净买入美债5937亿美元,负估值效应为11887亿美元,负值为有数据统计以来的最高(见图表4)。历史经验看,10年期美债收益率月均值与美国中长期国债净买入12个月滚动均值具有较高相关性,2010年1月至今相关系数为0.69。而且,美国提供通胀指数国债(TIPS),具备一定的抗通胀能力,对配置盘有较高吸引力。

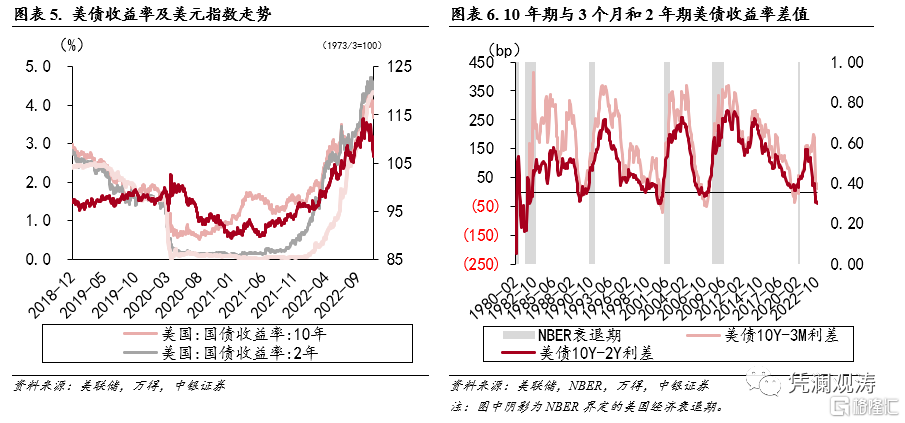

10月,美国CPI同比超预期回落至7.7%,但非农新增就业远超预期,市场依然纠结“高通胀+低失业”的组合对未来美联储货币政策的影响。不过,市场对11月FOMC再次加息75个基点的预期依然牢固,短端利率仍未见顶。当月,美元指数站稳110上方,月均值上涨1.1%,依然处于二十年来的高位,前10个月累计上涨 16.3%;美债3个月、2年期和10年期月均收益率分别上升65BP、52BP和46BP,前10个月分别累计上升381BP、370BP和252BP(见图表5)。10月,美债10年期和2年期利差倒挂均值39BP,接近历史低值,市场对美国经济衰退的预期不断增强(见图表6)。

03

私人投资者继续增持中长期美债

官方投资者减持美国国债边际放缓

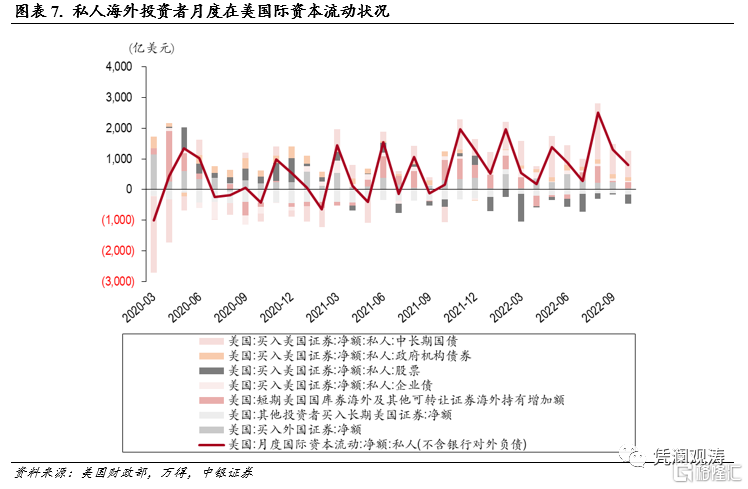

剔除银行对外负债变动后,私人海外投资者10月份在美增持证券资产793亿美元,连续13个月净增持,较上月的增持环比下降40%,且低于2022年以来月均水平23%。其中,主要是净买入美国中长期国债和政府机构债券,分别为858亿、127亿美元,贡献了净增持规模108%、16%。此外,美国投资者卖出外国股票和债券合计42亿美元,贡献了5%,显示资金继续回流美国[1](见图表7)。

10月份,私人投资者净减持美国股票288亿美元,自2022年初以来持续净减持,但低于前9个月的平均减持313亿美元。当月,美股三大股指转涨,标普500 指数、纳斯达克综合指数和道琼斯工业指数的单月分别上涨8%、4%和14%。有趣的是,除了2022年1月,私人投资者在3月、7月和10月美股反弹上涨时均选择卖出美股和增持现金,而2020年和2021年主要以买入美股为主,美股也是持续上涨。这或许和私人投资者风险偏好下降、现金利息上升有关。

2022年前10个月,私人投资者累计净增持美国证券资产14252亿美元,同比增加42%。其中,主要正贡献项是中长期国债和银行对外负债,分别增加8377亿、2389亿美元,贡献了净增持额的59%、26%,2021年同期分别为-222亿、5939亿美元;主要负贡献项是美国股票,净减持3108亿美元,负贡献了净增持额的22%,2021年同期为净增持131亿美(见图表7)。

当月,官方海外投资者净增持美国证券资产122亿美元,较上月(-179亿美元)和2021年同期(-51亿美元)均有所改善。其中,净减持中长期国债239亿美元,减持规模较上月下降36%,为当月官方净买入转正的最主要贡献;净减持美国短期国库券162亿美元,同比和环比分别扩大110%、55%。此外,当月官方投资者继续净增持了美国政府机构债券和股票,前者净增持115亿美元,自2017年9月以来连续净增持,后者净增持幅度较上月进一步扩大至45亿美元(见图表8)。以12个月移动均值为趋势,自2021年5月起,受美国利率上行影响,私人投资者和官方持续“换筹码”,具体表现为私人投资者买入美国证券资产和中长期美债,而官方投资者套现“兑付”(见图表9)。

2022年前10个月,官方海外投资者累计净减持美国证券资产594亿美元,同比缩小6%。其中,主要是减持了中长期国债、美国股票和短期国库券,分别为1578亿、139亿、438亿美元,同比增加了26、2.5倍和减少了0.6倍,贡献了净减持额的266%、24%和74%。但官方投资者增加了美国政府机构债券和企业债配置,分别净增持1566亿、156亿美元,同比减少4%、扩大1.8倍,负贡献为264%、26%(见图表8)。

04

日本投资者继续减持美债,但减持规模有所收敛

截止10月末,美债的第一大持有国日本(包括官方和私人)持有美债余额10782亿美元,较上月减少419亿美元(见图表10),其中,净减持中长期国债145亿美元,环比缩小59%(见图表11)。当月,日本投资者还减持了40亿美元短期国库券,总体净卖出美债184亿美元,贡献了持有美债余额降幅的44%;负估值效应235亿美元,贡献了余额降幅的56%。由于日本是低利率时代杠杆交易最重要的资金融出方,日本不得不“割肉”应对其他发达国家货币政策转向和美日息差扩大。

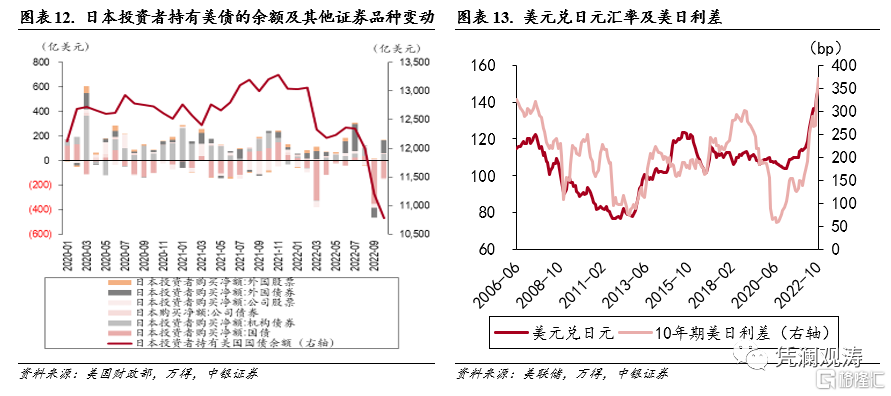

从其他券种来看,当月日本投资者在卖出美债的同时,也小规模净卖出美国股票12亿美元,但对美国公司债及政府机构债券均维持小幅净增持,分别净增5亿和54亿美元(见图表12)。

当月,在日美货币政策立场背离和美日利差持续扩大的背景下,日元兑美元汇率持续承压。10月20日,美元兑日元日内一度升破150,日元创下1990年8月以来最低点,随即又迅速回落至150以下。当天,日本财务大臣铃木俊一表示,急速单向的日元贬值是不可取的,不能容忍日元汇率过度波动,对此政府今后还会采取适当措施予以应对。10月底,日本财务省公布干预规模,9月29日至10月27日总计投入430亿美元拉抬日元汇价,出手干预汇市,是1991年有纪录以来单月最大规模(见图表13)。

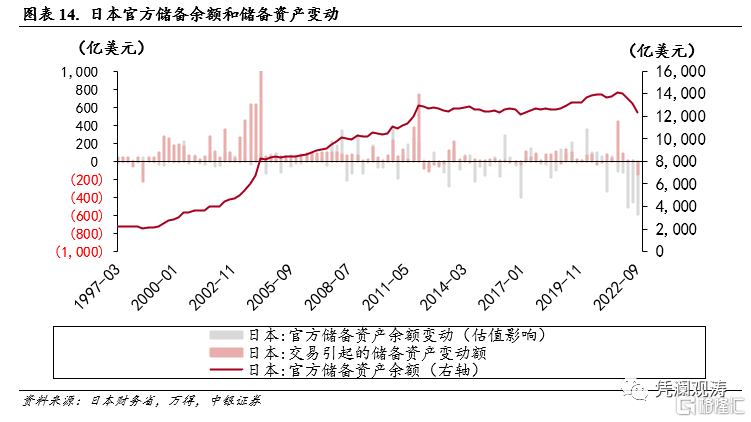

截至10月末,日本官方储备资产余额1.19万亿美元(外汇储备余额1.08万亿美元),较上月下降435亿美元(外汇储备下降430亿美元);交易引起的储备资产下降409亿美元,创下有数据以来的最大降幅,贡献了储备余额下降的94%;负估值影响约为26亿美元,贡献了余额下降的4%(见图表14)。综合日本外汇储备和持有美债变动数据,10月份日本央行的确有卖出美债进行汇率干预,但由于美债收益率上升也产生了较大的负估值效应,部分抵消了日本美债持有的下降。

2022年前10个月,日本持有美债余额下降2258亿美元,较2021年底降幅17.3%,2021年同期为净增加691亿美元。其中,净减持中长期美债975亿美元,同比扩大2.6倍,特别是9月和10月净减持规模合计占比51%;净增持短期国库券493亿美元,2021年为净增持156亿美元;合计净卖出美债482亿美元,同比扩大3.3倍,贡献了持有余额降幅的21%;负估值效应1776 亿美元,贡献了持有余额降幅的79%,是2022年日本美债持有余额减少的最主要贡献,2021年为正估值效应804亿美元(见图表10)。

05

中国投资者持有美债余额下降,

由负估值效应和净减持美债共同影响

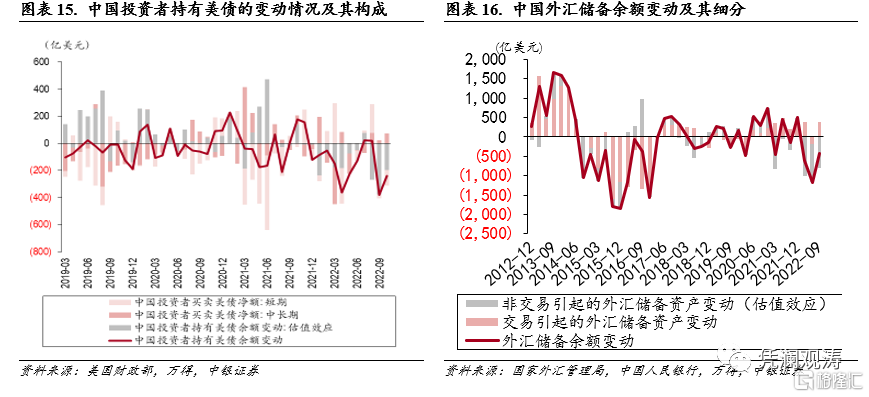

截止10月底,中国投资者持有美债余额为9096亿美元,虽降幅较上月有所收窄,但依然再创2010年6月以来新低。这主要由于负估值效应缩小和中资连续两月净卖出美债。其中,负估值效应197亿美元,环比下降48%,贡献了余额降幅的82%;净买入中长期美债71亿,净卖出短期国库券114亿美元,合计净卖出美债43亿美元,贡献了美债余额降幅的18%,上月为净卖出6亿美元(见图表15)。

2022年前10个月,中国投资者持有美债余额累计下降1592亿美元。其中,负估值效应1568亿美元,贡献了99%;净减持中长期美债111亿美元,净增持短期美国国库券88亿美元,合计净减持美债24亿美元,仅仅贡献了1%(见图表15)。这表明,2022年以来中资持有美债余额下降主要由非交易层面的负估值效应导致,交易层面仅小幅减持了美债。根据三季度国际收支数据,截至9月末,中国外汇储备余额30290亿美元,较2021年底减少2212亿美元,其中交易引起的外汇储备增加610亿美元,负估值效应2822亿美元(见图表16)。这也印证了同期尽管人民币汇率大幅波动,中国央行却没有大举抛售美债,干预外汇市场的行为。

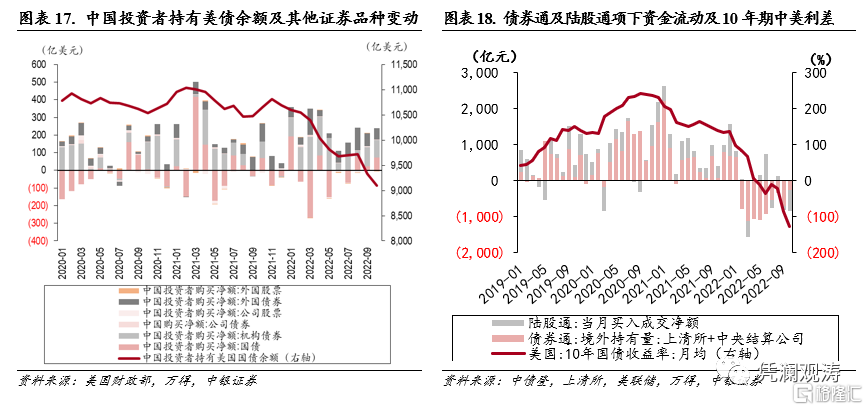

从其他券种来看,中资整体小幅净增持美国证券资产,其中净增持政府机构债券101亿美元,为连续第10个月净增持,但减持了5亿美元美股。在中国投资者小幅买入美国证券资产的同时,同期美国投资者也减持了66亿美元中国债券,但股票持有总额与上月基本持平(见图表17)。这与中国债券通数据方向基本一致,但与陆股通却出现了3月份相似的背离。债券通项下,10月外资净减持人民币债券265亿元人民币,减持规模环比有所下降,且依然低于2022年3~6月份月均1059亿元人民币的水平;陆股通项下,10月外资净卖出573亿元人民币,创年内新高。当月,由于美债收益率继续飙升,10年期美债月均收益率上升46个基点,中债收益率基本保持稳定,中美利差倒挂程度进一步加深,10年期中美国债收益率倒挂均值由上月的85个基点扩大至127个基点(见图表18)。

06

英国投资者结束连续净增持美债,

欧元区投资者持有美债继续名减实增

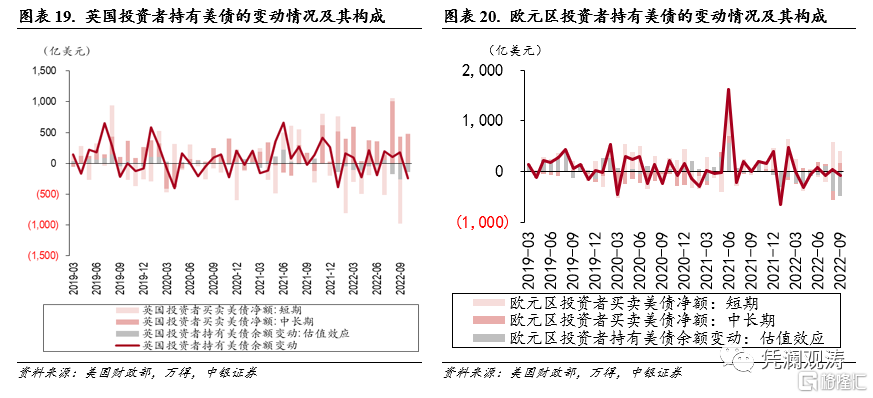

截至10月末,英国投资者持有美债余额6385亿美元,环比减少247亿美元,结束连续三个月增加。其中,净买入中长期美债472亿美元,净卖出短期国库券580亿美元,合计共卖出美债108亿美元,贡献了余额下降的44%;负估值效应139亿美元,负贡献56%。10月,英国10年期国债收益率是2014年9月以来首次高于美国10年期国债收益率,可能是资本回流英国的原因之一。2022年前10个月,英国投资者月持有美债余额累计减少97亿美元,其中净买入中长期美债4275亿美元,净卖出短期国库券3361亿美元,合计净买入美债913亿美元,占同期外资净买入美债的9%,负估值效应1011亿美元(见图表19)。

同期,欧元区投资者持有美债余额13216亿美元,环比减少168亿美元。流量数据显示,当月欧元区投资者净买出104亿美元中长期美债和净卖出221亿美元短期国库券,合计净买入117亿美元美债,负贡献了余额降幅的69%;负估值效应285亿美元,贡献了余额降幅的169%,负估值效应超过了欧元区净买入美债的实际金额,导致欧元区投资者持有美债余额不增反降。2022年以来,欧元区投资者持有美债余额累计下降809亿美元,累计净买入美债1332亿美元,占同期外资净买入美债的13%,负估值效应2141亿美元(见图表20)。

从英国和欧洲的经验来看,利率仍是决定国际间资本流动的重要因素。前期美国高通胀和高利率的优势在国际资本流动趋势上一览无余。随着通胀趋势收敛和经济形势异位(中国、欧盟和美国先后触底反弹),资本流动可能会有新的变化。

07

主要结论

总体来看,10月外资增持步伐再度反弹,且高于2022年月度平均水平,外资持有美债也是名减实增。2022年累计外资流入额继续创下1978年以来的新高,全球依然暴露在“美元荒”的冲击之下。当月,私人投资者净增持是最主要贡献,官方投资者也再次净增持。趋势上看,私人持续净买入美债,官方买入放缓甚至部分月份卖出,与2015年至2019年颇为相似。私人资本流动依然是主导美元走势的重要因素,而官方家底厚度决定“美元荒”承受力。此外,不同地区投资者对于买卖美债的态度不同:日本出于干预汇率的目的再次减持了部分美债,但实际规模没有看到的那么多;中国美债余额再度转为下降,主要是由于负估值效应和小幅净减持;英国利率上行“挽留”投资者,欧元区投资者继续增持美债。私人投资者对风险资产依然较为忌惮,说明美股主导力量仍是本土投资者。

11月以来,美元“见顶论”甚嚣尘上,12月美联储如期放缓加息,市场对美联储宽松预期不断升温,同时美债收益率下跌、美股反弹,风险偏好明显改善。即便12月FOMC纪要表述“偏鹰”和部分鹰派票委不断发声,市场反应平平。宏观数据与货币政策博弈可能会贯穿2023年上半年。如果金融条件转松趋势成型,国际资本可能再次流向非美元资产。中短期看,无论是数据依赖下对于美联储紧缩预期的修正,抑或是紧缩下半场给经济和市场带来的滞后冲击,可能出现“短上长下”的格林斯潘之谜,避险情绪驱动也可能使美元重获支撑,国际资本回流美国趋势放缓乃至逆转需要一个“契机”。

风险提示:美联储货币紧缩超预期,地缘政治局势发展超预期。