概要

去年12月,日本央行意外调整YCC政策,将波动范围从±0.25%扩大至±0.5%。那么,日本央行“破防”的关键因素是什么?日本央行“破防”后有何影响?以及日本央行的货币政策框架是否会再度动摇,后续如何演绎?日本央行变着方式的宽松,维持了那么多年,当前突然有了调整,若后续进一步调整政策,影响其实是不容小觑的。2023年日本央行的变化,需要我们重点关注,本篇专题拟对这些问题进行探析。

正文

1

日本央行,为何“破防”?

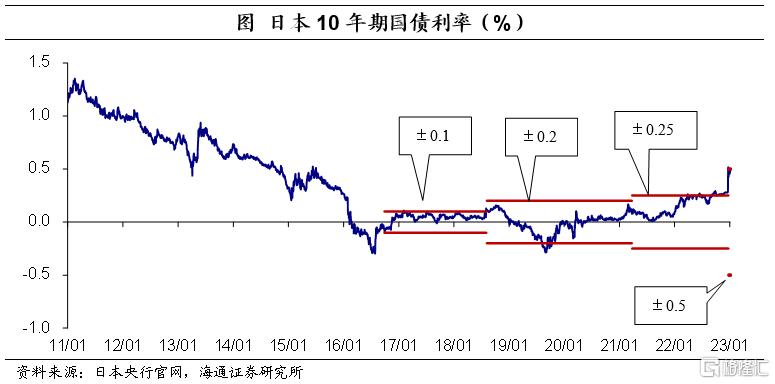

日本央行“破防”。2022年12月20日,日本央行在12月议息会议中宣布调整YCC(收益率曲线控制)政策,将10年期国债利率波动范围从±0.25%扩大至±0.5%。上一次调整还发生在2021年3月,将波动范围从±0.20%扩大至±0.25%。

YCC政策为2016年9月首次提出,是日本央行在评估QQE(Quantitative and Qualitative monetary easing)政策和带有负利率的QQE政策效果的基础上,引入的新货币政策框架,即带有YCC的QQE。其主要目的在于加强QQE政策和带有负利率的QQE政策,以尽快实现2%的通胀目标。

新的货币政策框架主要包含两个方面的内容:其一是YCC(为新框架的核心),即日本央行控制短期和长端利率水平。具体操作方式为,将短端基准利率水平设定为-0.1%;将长端10年期国债利率维持在0%附近波动(首次引入时,波动范围为±0.1%),一旦10年期国债利率水平突破目标范围,日本央行将主动买入国债。其二是通胀超调承诺,即日本央行承诺继续扩大基础货币,直到观察到CPI同比持续稳定在2%以上。

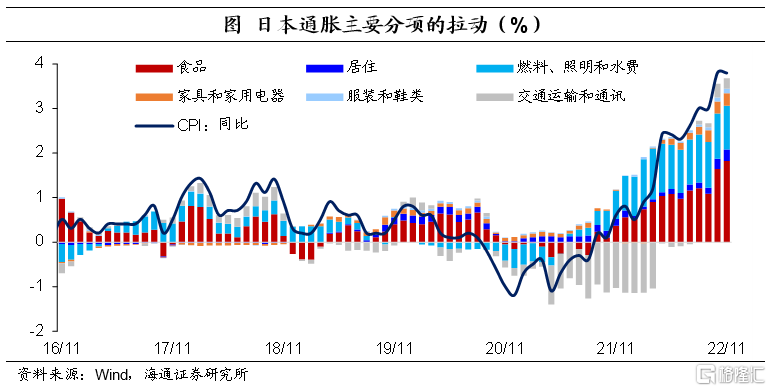

相比之前的YCC区间的调整,本次调整的幅度是比较大的。那么,日本央行为何“破防”呢?通胀的压力是非常重要的底层原因。在1999年以来的20多年的时间内,日本超过65%的时间通胀水平都在0%及以下,接近5成的时间通胀水平为负。这也是日本持续采取宽松货币政策的关键所在。

但当前日本则面临着较大的通胀压力。截至2022年11月,日本CPI同比已经上行至3.8%,为1991年以来新高;日本央行长期盯住的核心CPI同比(通常是剔除新鲜食品)也上行至3.7%,为1981年以来新高,已经连续8个月稳定在2%以上,连续3个月稳定在3%以上,持续超出日本央行的目标水平。即使是考虑剔除食品和能源后的通胀也高达2.8%,为近30年以来的高点。

从结构来看,除交通运输和文化娱乐外,日本各分项通胀都有明显的上行。其中,商品通胀达到了80年代以来的新高,服务通胀也上行至2015年以来新高。日本日益增长的通胀压力,促使日本国债收益率面临着明显的上行压力。

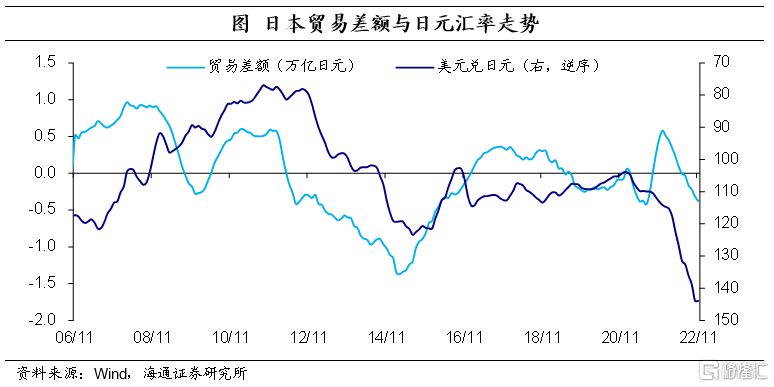

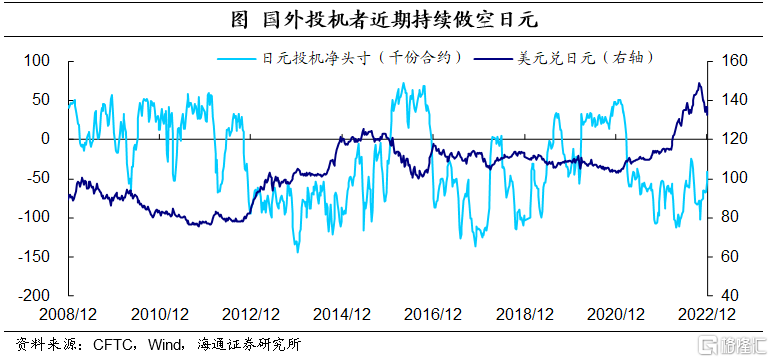

日元汇率大幅贬值也是触发的重要原因。2022年以来,在美联储持续偏鹰的背景下,全球主要经济体纷纷加息,而日本依然维持超强的宽松政策,汇率面临较大的贬值压力。在2022年10月中旬,日元对美元汇率一度跌破150,较年初贬值了30%多。而为了维护汇率,日本外汇储备也下降至2011年水平。汇率的大幅贬值其实也增大了日本的通胀压力,日本输入型通胀压力加剧,例如,日本PPI进口价格指数一度上升至49%,为80年代以来的新高,日本贸易逆差持续扩大。

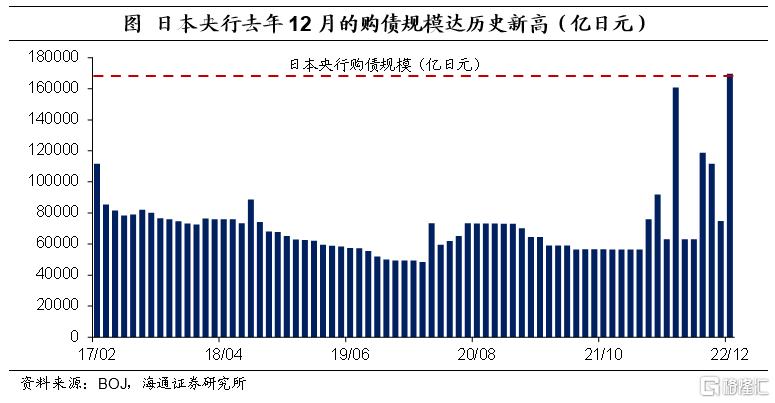

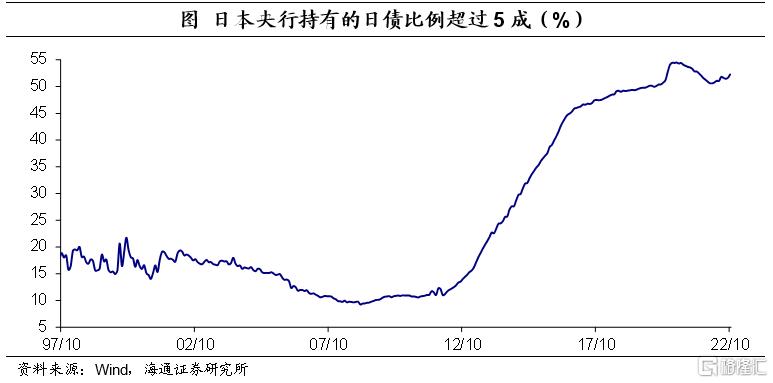

通胀压力的抬升,汇率贬值压力的增加,也加剧了全球交易者做空日本债券资产的情绪。因为如果通胀不降温,利率就很难一直维持在低位,即使现在不加息,未来也要加息。自2022年9月开始,日本10年期国债利率水平持续位于0.25%的上方,明显超出央行之前设定的0.25%上限。而日本央行为了维持YCC政策,不得不持续购债。截至10月,日本央行持有日债的比例已经高达52.3%。根据日本央行公布数据显示,日本央行在去年12月购债规模达到2002年有数据以来新高,去年全年购债规模超过100万亿日元。

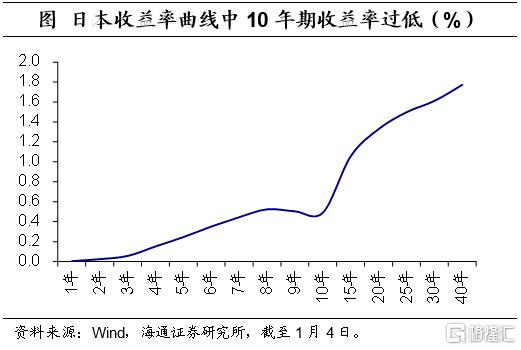

在12月20日YCC政策调整前,日本15年期到40年期国债利率上行幅度平均超过70BP,而10年期国债利率不到20BP,这说明没有被管理的国债利率水平已经大幅抬升。

日债市场流动性压力也快速上行。因而,日本央行早已不堪重负,调整YCC政策也只是时间问题。

2

“破防”之后,有何影响?

日本央行的“破防”,意味着宽松政策有所逆转,那么之前受益于宽松政策的资产或将面临调整压力。

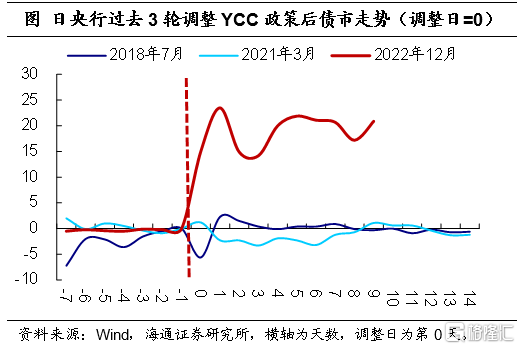

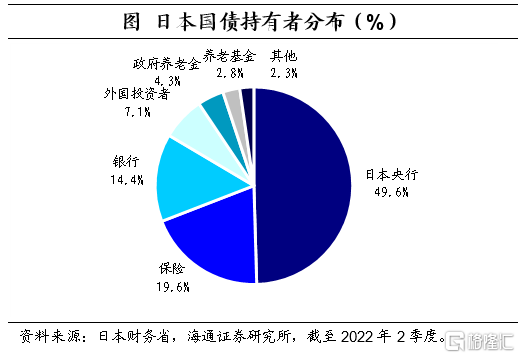

最直接的冲击,是对日本债券市场。自2013年日本央行开启QQE以来,日本央行持有日本国债的份额持续攀升。截至2022年10月,日本央行持有日本国债的份额超过5成,是日本国债的最大投资方。与本轮不同的是,过去2轮YCC政策调整并未引起债市的大幅波动,反而是本轮调整,日本国债利率大幅上行,背后主要是日本通胀压力的大幅抬升。

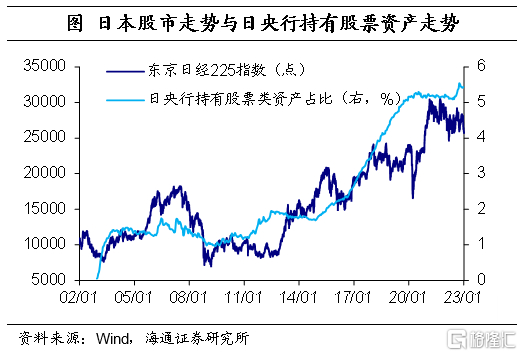

日本股票市场也会受到一定的冲击。一方面,日本央行自02年开始不断买入股票类相关资产,目前已经占日本央行总资产的5%以上,一度成为日本股市的最大投资者。低利率环境,再加上日本央行的持续购买,促使了日经指数的不断上行。

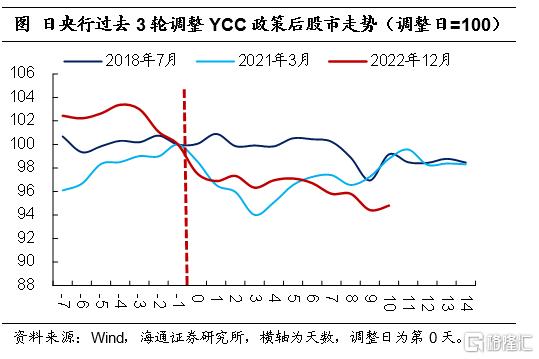

因而,一旦宽松政策有所逆转,股市也面临调整压力。回顾过去几轮YCC政策调整,股市都出现下跌。而此次调整后,日经225指数在当日便大跌2个多百分点;截至1月5日,日经225指数较YCC政策调整前下跌了5个多百分点,高于过去几轮同期水平。

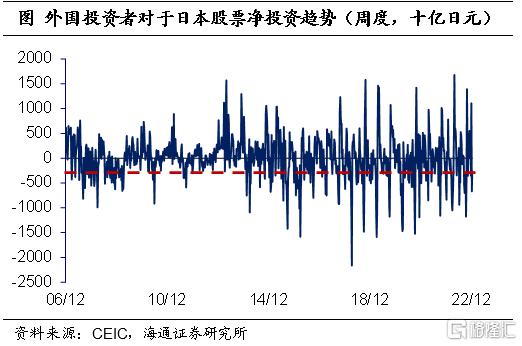

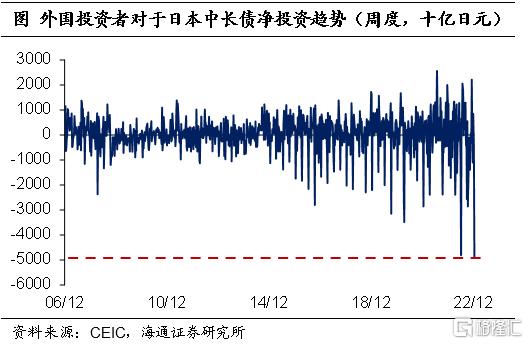

从外国投资者来看,资金在持续流出。根据日本财务省公布的周度数据显示,在去年12月20日调整YCC政策后,12月18日-12月24日当周,外国投资者净卖出日本股票2651亿日元。而债市净卖出规模更大,12月18日-12月24日当周,外国投资者净卖出日本中长债48623亿日元,为2005年有数据统计以来新高。此外,日本国内投资者也在这一周净卖出日本中长债4595亿日元,连续3周净卖出。

日本股债的调整,也会导致金融机构投资的亏损,增加金融机构的经营、甚至破产风险。

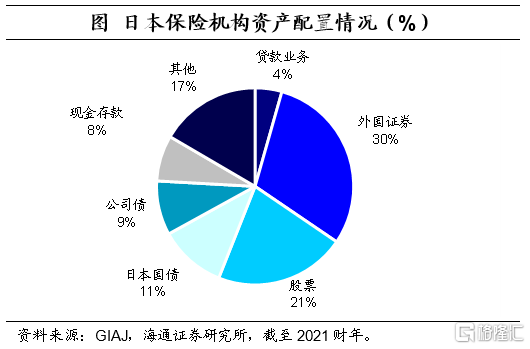

从非银金融机构来看,日本国债持有者中,除日本央行外,持有份额最多的是保险机构,接近20%。进一步来看,日本保险机构配置日本国债的比重为11%,仅次于外国证券和股票。一旦后续日本货币政策继续调整,日本股市和债市都将进一步调整,日本保险机构或将面临较大冲击。

例如,全球最大的养老金基金GPIF(日本政府养老金投资基金)持有52.3%的债券(其中,日本国债占27.3%),47.7%的股票(其中,日本股票占23.8%),截至FY2022Q2已经连续3个季度亏损。

从全球流动性来看,日本是全球海外净投资规模最大的经济体,随着日本货币政策的调整,利率的上行,也可能会带来资金的部分回流,将对日本海外投资资产产生一定扰动。例如,从日本海外投资分布来看,日本证券投资主要集中在美国,尤其是美国的长债。

此外,日本政府还本付息压力也将加大。自2016年实施YCC政策以来,日本国债收益率接近为0%;不过,自2021年下半年后不断上行,尤其是近期的大幅上行,将使得日本政府还本付息增加,财政压力加剧。截至2022年2季度,日本政府杠杆率已经达到历史新高的233.6%。

3

日本央行:艰难的两个选择

日本央行后续货币政策变化的关键仍是日本通胀。当前日本通胀已经来到近40年来新高,核心通胀来到历史高位。尽管日本央行一再强调通胀压力主要来自原材料价格的上涨,日本工资收入没有明显抬升,但欧元区的通胀压力主要也不是来源于需求,而是来自原材料价格的上涨和供给端的约束。

此外,日本央行行长黑田东彦在12月26日演讲称,日本的劳动力市场状况预计将进一步收紧,企业的价格和工资设定行为也可能会发生变化。日本正处于打破泡沫经济破灭以来长期低通胀、低增长的关键时刻。

根据日本央行测算,截至去年11月,日本核心潜在通胀也已经上行至历史高位,无论是通过截尾平均测算,还是加权平均测算,均是如此。日本面临的通胀压力或持久。

我们在报告《2023:货币与通胀,能否“和解”?》中指出,对于日本央行来说,有两个选择,一个是继续维系YCC,不再上调利率上限,等待通胀能够自然回落。但这样短期内市场对日本国债的需求依然低迷,市场抛售或难停止,而日本央行将不得不继续加大购债,压力持续集聚。

另一个选择是日本央行继续上调利率上限,甚至在2023年有放弃YCC的可能性,但这样做的冲击是巨大的。上文我们已经分析过,日本央行货币政策的调整将对各类资产价格以及金融机构产生较大的影响。例如,截至2022年9月底的半年,日本央行持有的日本国债已经出现了8700多亿日元的亏损。

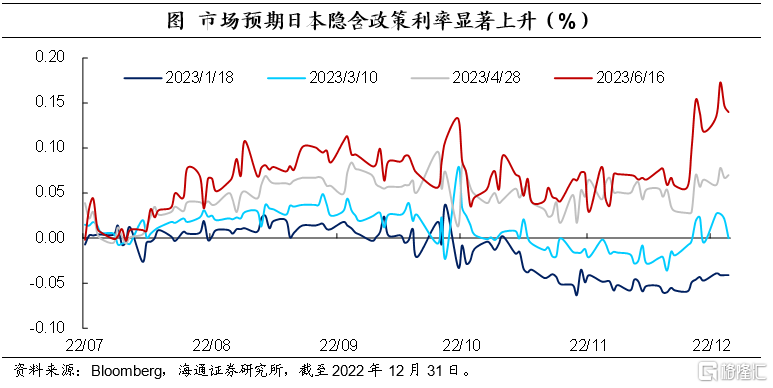

当前市场预期日本央行未来将继续调整YCC政策,例如,10年期日元OIS利率仍然持续高于日本10年期国债利率;且截至去年年底,市场也预期日本隐含政策利率水平大幅上行。