就在市场不断评估“欧美央行到底多快降息”之时,美银分析师们却提出了一个值得思考的问题:如果欧美央行今年不降息,市场会作何反应?

以Athanasios Vamvakidis为首的美银策略师在近期发布的报告中指出,如果市场对于欧美央行今年将大幅降息的预期落空,那么美元、欧元和瑞郎会上涨,而澳元和日元会承压。

美银策略师指出,从市场普遍预期来看,今年欧美央行不开启降息的情况似乎是“天方夜谭”,但“市场对于今年降息幅度的激进定价让我们感到不解。”

当前市场认为,欧央行4月开始降息的可能性达到了90%,预计全年将降息141个基点;美联储5月降息的概率已超90%,预计全年降息幅度为150个基点。

美银认为,尽管他们也认为今年欧美央行会开始降息,但降息幅度远低于市场预期,预计美联储会降息四次,欧洲央行则为三次:

如果降息时间晚于市场预期,那么美元、欧元和瑞郎也可能在短期内受益。

美银:降息或许不会马上开始

美银指出,加息结束并不意味着降息马上就会开始,美联储、欧央行官员也在不断向市场释放信号打压降息预期,强调会进一步观察更多的经济指标,且将把高利率水平维持更长的时间。

美银认为,在欧美劳动力市场颇具韧性的情况下,欧美央行的货币政策是否转向主要受三大因素影响:

一是过度紧缩的风险:利率维持高位过久,会进一步加剧系统性金融风险,引发类似银行业危机的金融危机。利率在高位越久,风险积累就越大,这将倒逼美联储货币政策转向,很可能重启QE等流动性宽松政策。

二是通胀因素:如果美国通胀水平,特别是核心通胀率反弹或是维持高位,美联储将难以开始降息,更可能将利率维持一段时间。而如果通胀继续下降,央行不得不开始降息,以避免实际政策利率进一步上升,导致过度紧缩。在我们看来,这可能是最有可能的解释,也符合鲍威尔最近的观点。

三是经济增长因素:但风险资产的表现并未体现出这种担忧。我们认为,货币政策紧缩在2023年主要影响了通胀预期,但今年开始可能会开始对实体经济产生更大影响,而市场现在似乎对此“不以为意”。

从上述三点来看,美银指出,希望各国央行谨慎行事,等待更多数据证实今年通胀将继续下降,总体通胀目前仍有反弹趋势,因此各国央行的降息或许会晚于市场预期。

市场过于乐观,如果不降息美元走强

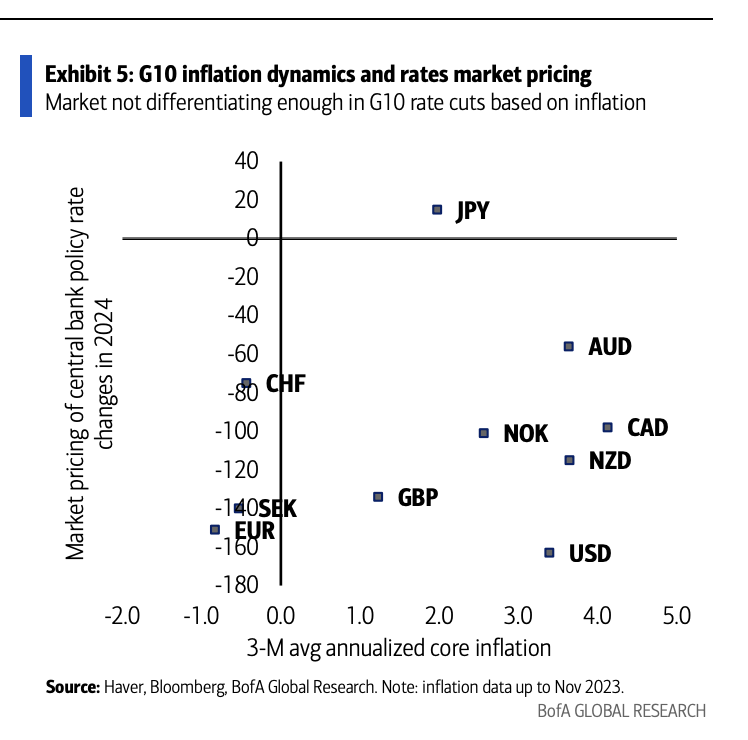

美银认为,市场对G10(比利时、加拿大、法国、德国、意大利、日本、荷兰、瑞典、英国和美国)各国通胀数据与降息的态度区分不够:

两者之间的相关性应该是:通胀越低,降息越多,但这一相关性现在几乎为零。一些央行最终可能会减少降息幅度,央行间数据的分化会支持美元和瑞士法郎。

从极端的结果来看,如果今年G10集团央行都不降息,那么,美元、欧元和瑞士法郎表现最佳,挪威克朗、澳元和日元的汇率将承压:

美元表现最好,这与本轮紧缩周期的情况一致,风险厌恶情绪将拖累高贝塔系数的G10货币。由于货币政策与当前市场定价趋同,日元也将走弱。欧元也将获得支撑。

回归到可能发生的情况,即如果降息时间晚于市场定价,美银认为,美元可能在短期内走高。