核心观点

2022年美联储的持续加息,给全球经济和资产价格带来显著的调整压力。那么,展望明年,全球主要经济体特别是美国,其经济增长和政策环境又会存在哪些变化呢?本报告对此进行展开分析。

选举格局已定:紧财政、宽货币。今年美联储坚持“鹰派”,不仅出于通胀的考虑,也有政治环境的影响。当前国会中期选举大局已定,新一届国会就职行使权力后,拜登政府财政政策恐将面临掣肘,需要向共和党做出更大让步。这在美国历史上也不乏先例,民主党总统叠加共和党控制众议院的情况下,往往意味着财政政策的收紧,而货币政策就会随之放松。

劳动力回流:就业波澜再起。新冠疫情以来,美国的财政和货币政策联动性增强。如果财政政策面临约束加码的考验,将会通过劳动力市场变化传导到货币端。2022财年,美国财政支出的扩张方向有三:一是疫情相关支出的增长;二是债务付息支出;三是国防支出。一旦财政支出受限,对这三方面影响也最为显著。相比于19年,补贴收入仍然是今年美国居民收入的重要来源,这在美国财政支出细节中也能够得到佐证。财政补贴带来美国劳动力市场供应偏紧的副作用。此外,疫情期间累积起来的超额储蓄也给了劳动者“离开”就业市场的底气。不过,今年美国居民超额储蓄率持续下滑,目前已低于-4%,低收入家庭压力更大。既然财政支出的限制会逐渐加强,今年美国居民所依赖的补贴收入增长恐怕难以维系,这势必给居民收入带来冲击,迫使离开的劳动力重新回归就业市场。失业率上升的压力令美联储不得不通过宽松的货币政策来予以应对。

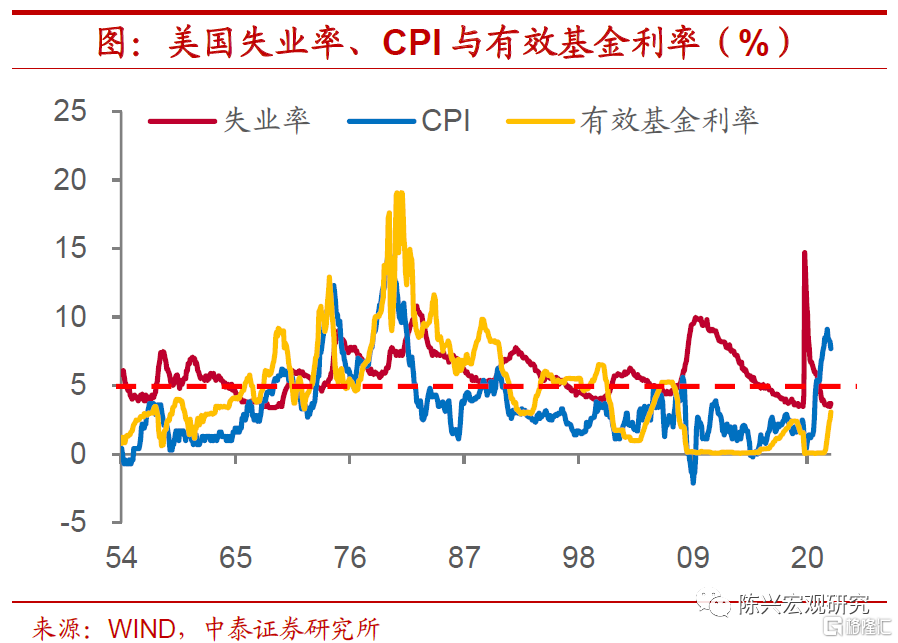

美联储:由“鹰得坚决”到“鸽得迅速”。一旦美国财政约束成为现实,则俄乌冲突相关国防支出可能会面临调降,届时有望达成平衡局面,缓解能源价格带来的通胀压力。美国通胀已经呈现见顶回落的态势,从领先指标来看,较为顽固的房租分项也即将开始下行。我们预计,在基准假设下,明年美国CPI同比增速在二季度就可能降到4%以下,其对美联储货币政策的制约将显著减弱。与此同时,美国通胀的回落也恰好对应了经济衰退的到来。我们构建的美国“衰退时钟”表明,美国经济衰退约在未来1-2个季度左右。利息负担的上升增加财政压力,也会倒逼美联储转向。我们预计,明年美联储的政策态度将由“鹰得坚决”转向“鸽得迅速”,上半年就会看到加息进程的停止,明年下半年存在启动降息周期的可能。

全球资产:通胀定价充分,衰退交易不足。早在美联储开启加息周期之前,全球已有很多经济体提前启动了加息,可谓“苦美联储加息久矣”。相比于美国较为强韧的经济,欧洲经济的衰退速度更快,程度也将更深,日本经济也未见较为明显的起色。欧元区财政各自为政,而货币政策协调性更强的特点决定了,一旦美联储停止加息,欧央行加息可能会很快结束来稳定经济,而日本有所不同,继续实施收益率曲线控制可能性降低。对于全球资产价格而言,当前基于通胀的定价已经较为充分,而基于经济衰退的定价仍显不足。我们认为,在美联储政策基调转变前夕,以黄金为代表的贵金属或将率先迎来趋势性的价格上涨。

正文

回顾即将过去的2022年,海外政治经济环境愈发动荡不安,俄乌冲突打响带来能源价格的大幅攀升,主要经济体通胀水平高居不下,而由此引发美联储的持续加息,给全球经济和资产价格带来显著的调整压力。那么,展望明年,全球主要经济体特别是美国,其经济增长和政策环境又会存在哪些变化呢?本报告对此进行展开分析。

1. 选举格局已定:紧财政、宽货币

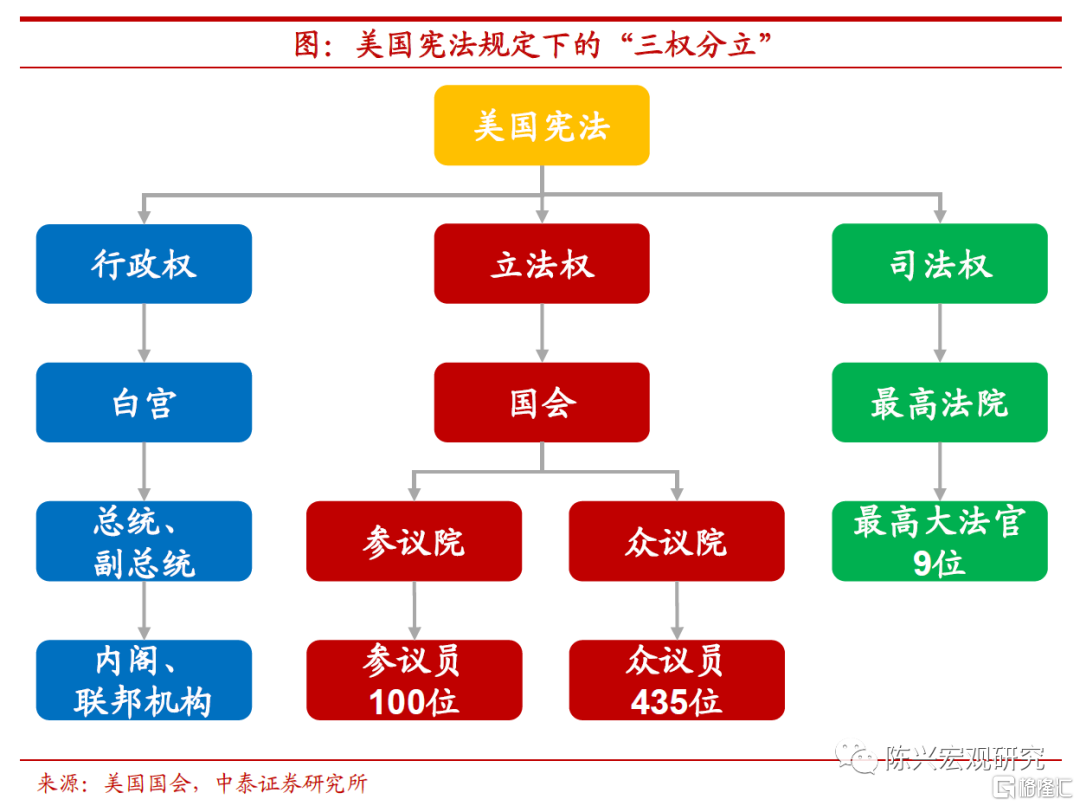

高通胀叠加政治周期,美联储“鹰”得坚决。今年美联储向市场展示了其坚决的“鹰派”政策基调,使人们有重回上世纪80年代“沃尔克时代”之感,虽然这位前美联储主席已于19年末去世,但其经济思想遗产在当前全球高通胀环境下,无疑仍具有重要的实践意义。不过,美联储如此“一意孤行”,如果说仅仅是出于控制通胀的考量,也难免失之偏颇,政治环境的影响同样不容小觑。在美国分散制衡的权力体系下,国会选举较总统大选的重要性即便稍显逊色,但也相差不远,而通胀毫无疑问是选举中的焦点之一,因而美联储的政策取向或多或少也受到了政治周期的干扰。

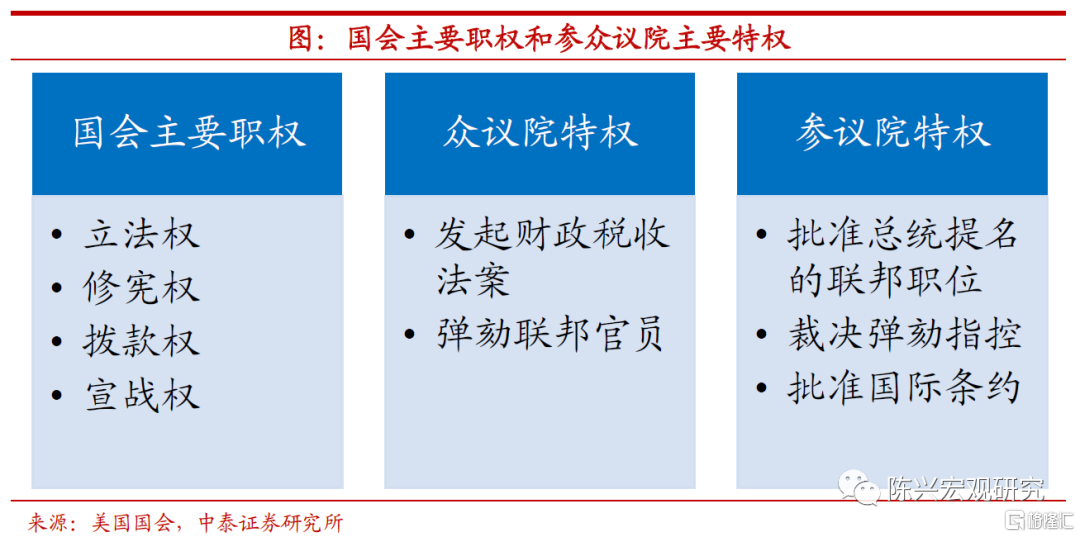

中期选举尘埃落定,财政需做更大让步。虽然部分地区的结果仍未最终敲定,但美国国会中期选举的大局已定。共和党以超过218票的得票数代替民主党,取得了新一届国会中众议院的控制权,而民主党以50票的支持保住了在参议院的控制地位。从美国国会的权力结构来看,众议院具有两项特权:一是发起财政税收相关议案;二是罢免任何联邦官员,涵盖了行政、立法和司法整个政治体系,甚至包括总统。这至少意味着,新一届国会就职行使权力后,拜登政府的财政政策恐将面临掣肘,需要向共和党做出更大让步。

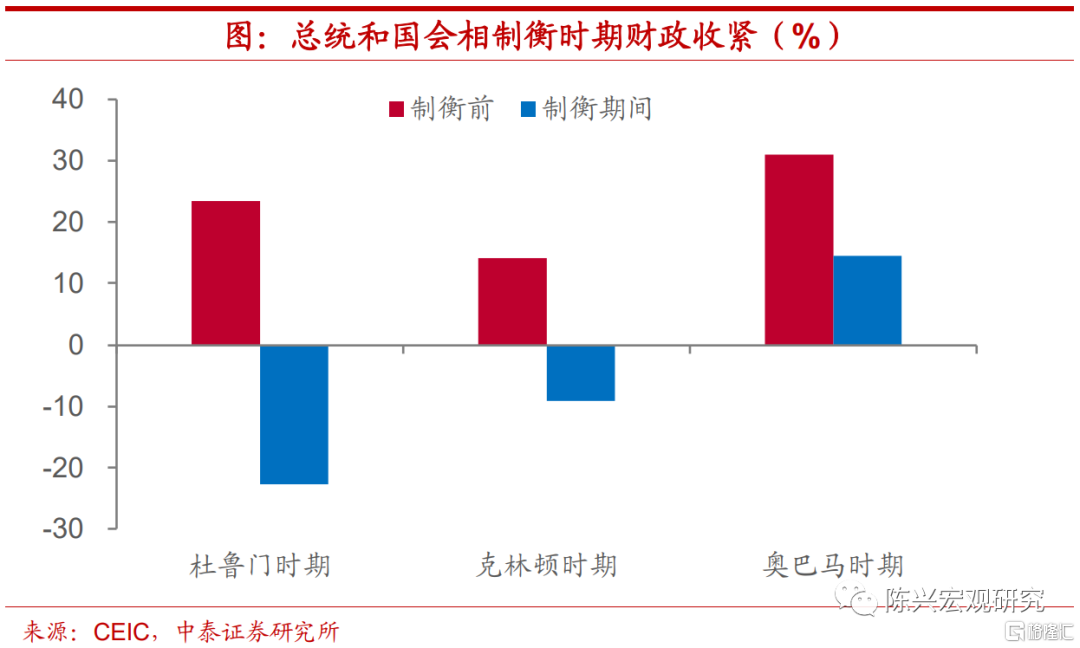

财政政策转紧,历史不乏先例。这在美国历史上也不乏先例,民主党总统叠加共和党国会的组合,特别是共和党控制众议院的情况下,往往意味着财政政策的收紧,比如二战结束以来杜鲁门、克林顿和奥巴马时期无一不是如此。即便奥巴马的医改计划是其重要政绩之一,理应是积极财政的拥护者,在共和党控制众议院的六年内,奥巴马政府债务占GDP比重确实也确实提高了近15个百分点,但在这之前的六年,美国政府债务占GDP的比重提升高达30个百分点,是共和党掣肘时期的两倍。

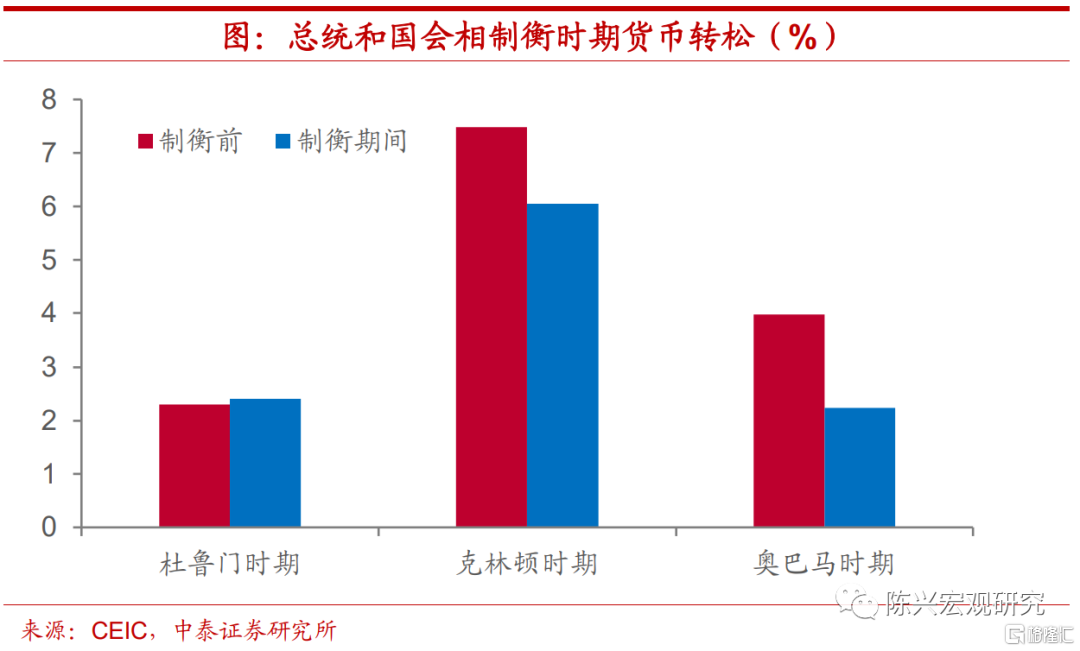

面临财政约束,货币就会放松。不过,在民主党总统遇到来自共和党财政约束压力的情况下,就不得不诉诸于货币政策来解决增长问题,因而往往会维持更加宽松的货币环境。我们发现,在克林顿和奥巴马政府时期,在共和党重掌众议院之后,政策利率相比于此前均有显著下移,且平均来看下降幅度均超过1个百分点。杜鲁门政府时期面对共和党掣肘,政策利率看似稳中略升,但这主要源于二战期间美联储一直保持低利率为财政部债务融资。

2. 劳动力回流:就业波澜再起

新冠疫情爆发以来,美国的财政政策与货币政策之间体现出联动性增强的特点,即所谓的“财政赤字货币化”。那么,如果财政政策面临约束加码的考验,又是通过怎样的途径使得货币政策趋于进一步放松呢?我们认为,劳动力市场变化是重要的传导渠道之一。

财政支出扩张,聚焦三大方向。我们不妨先从美国财政支出的结构谈起,刚刚结束的2022财年,美国财政支出的显著扩张主要体现在以下三个方面:一是疫情相关支出的增长,如社会保障(Social Security)、健康(Health)和医保费用(Medicare)的支出,这三块在22年的支出占比较21年均提升超过2.5个百分点;二是债务付息支出(Net Interest),这部分的增加主要是由于持续加息导致美债收益率的显著上行;三是国防相关支出(National Defense),这或与俄乌冲突等地缘政治变化相关。而一旦财政支出受限,对这三方面支出的影响也会最为显著。

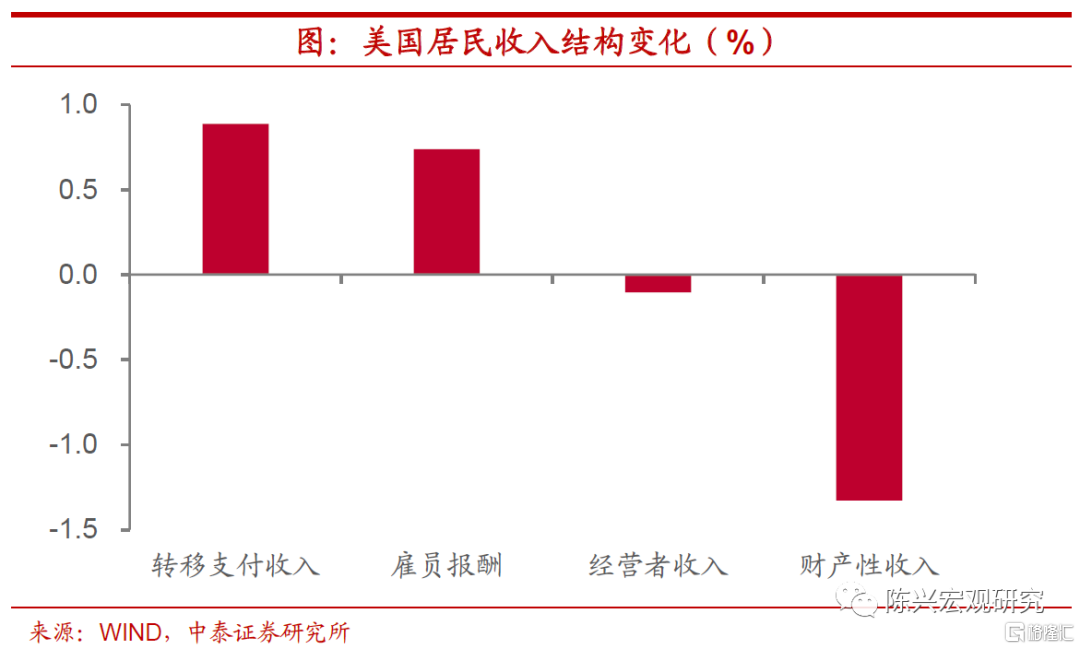

美国居民补贴,依然没有停止。众所周知,美国政府在疫情后给居民部门发放了大量的财政补贴,这些补贴支撑着消费的高增长,进而使得美国经济保持了较强韧性。虽然22年财政补贴规模较21年有着明显下降,但事实上,这部分补贴收入仍然是美国居民收入的重要来源,相比于19年底,今年前三季度美国居民收入中,占比提升最多的就是转移支付收入,上升幅度接近1个百分点,其次是雇员报酬也即工资性收入,这主要和通胀上行带来的工资增长有关,而经营性收入和财产性收入占比则有显著下降。

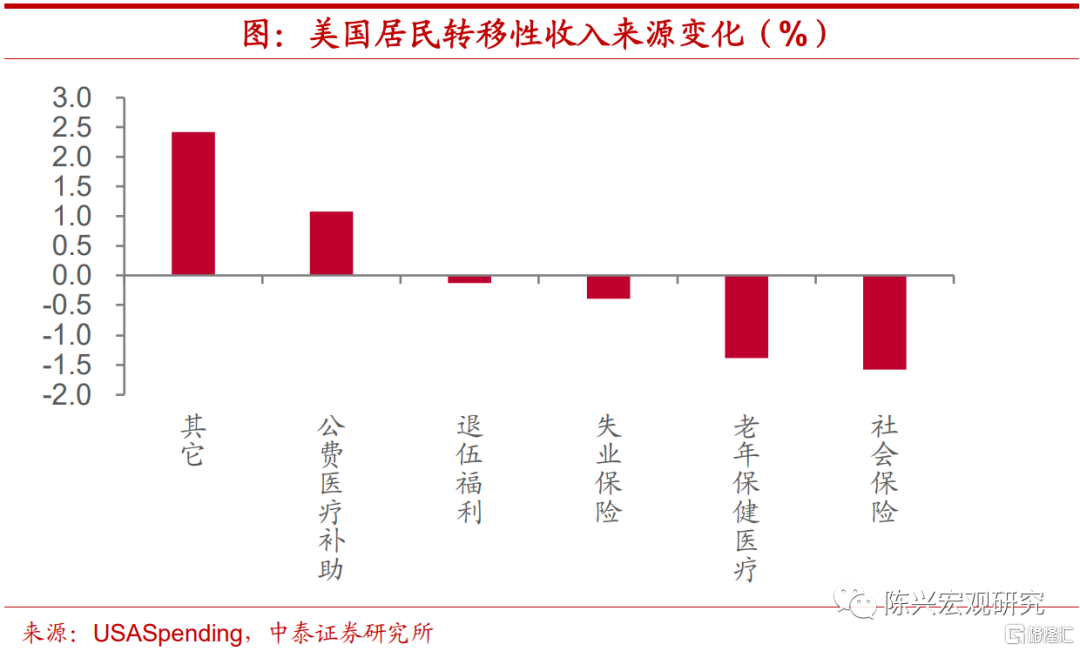

财政支出细节,也能得到佐证。这在美国财政支出的细节中也能够得到佐证。在美国财政支出分项社会保障这一大类中,我们发现,增长最快的其实并非那些有着约定支付义务的细分类别,比如社会保险(Social securityⅡ)、老年保健医疗(Medicare)、失业保险(Unemployment insurance)、退伍福利(Veterans' benefits)这些类别的占比相较19年均存在明显下滑,公费医疗补助(Medicaid)有着一定的增长,但增长幅度最多的还是其它(Other)分项,而我们观察到,这一分项的增长和疫情发生后财政对居民补贴的规模扩张相吻合。

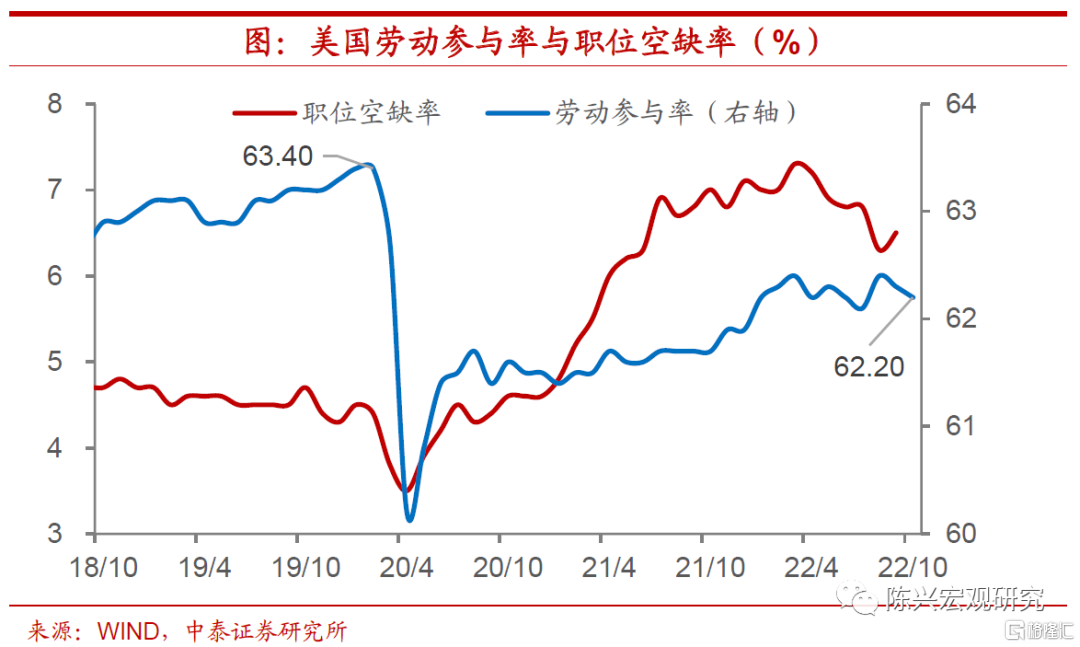

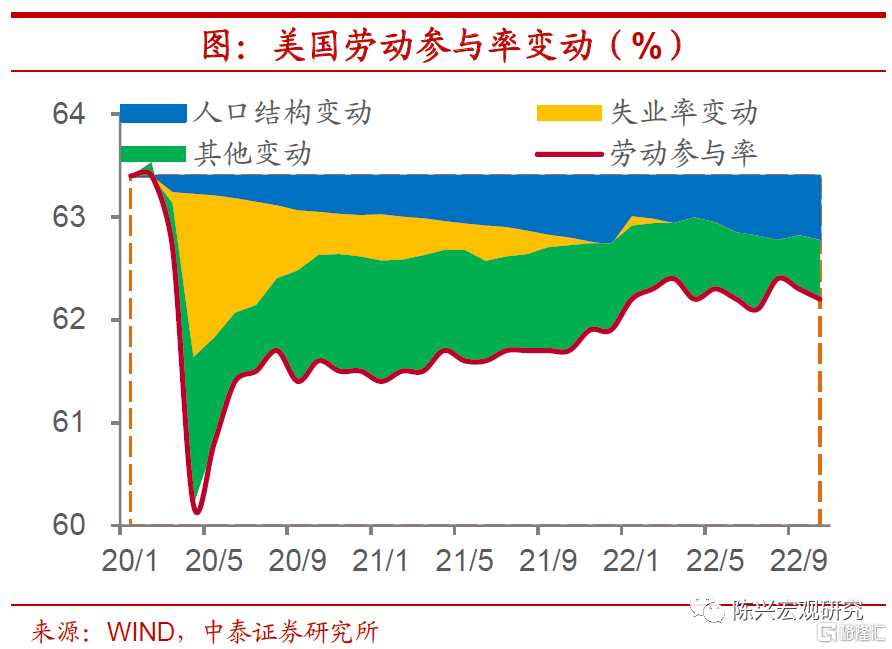

补贴支撑收入,就业意愿不强。财政补贴在推高美国居民收入乃至消费水平的同时,也会带来一定的副作用,主要表现在劳动力供求关系的变化。今年美国劳动力市场持续处于供应偏紧的状态,核心原因在于劳动参与率回升缓慢,相比于疫情前的水平,当前美国劳动参与率仍有1个百分点左右的差距,这无疑与人口结构的变动有关,但也恰恰是财政补贴支撑着非就业人口的收入。

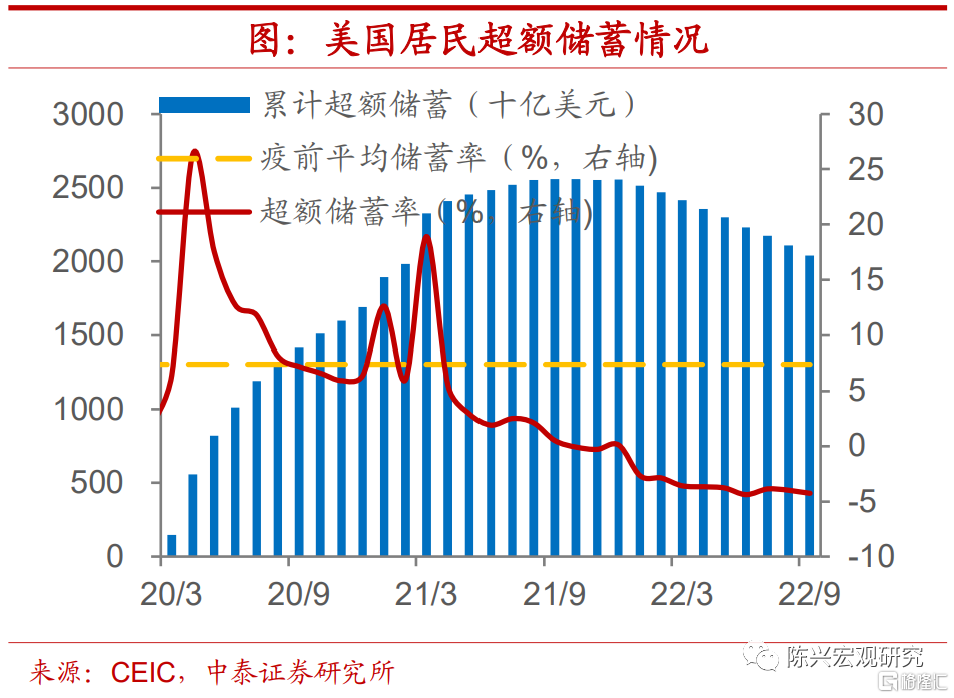

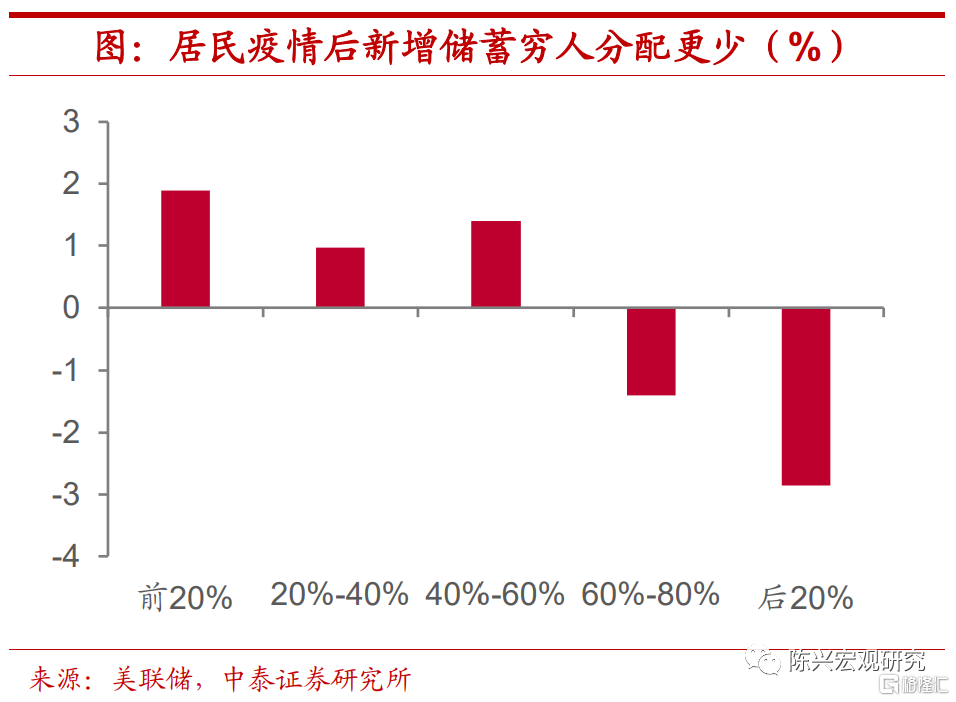

超额储蓄积累,规模持续下滑。此外,疫情期间累积起来的超额储蓄也给了劳动者“离开”就业市场的底气。据我们估算,财政补贴的大规模发放叠加疫情导致居民储蓄意愿的上升,使得美国居民累积的超额储蓄最高峰时曾超过2.5万亿元,超额储蓄率也一直维持在超过2%。不过,今年美国居民超额储蓄率持续下滑,目前已低于-4%。特别地,财富的积累和分配在美国并不均衡,低收入家庭疫情后新增储蓄规模本就有限,随着超额储蓄渐趋耗尽,其压力也逐步加大。

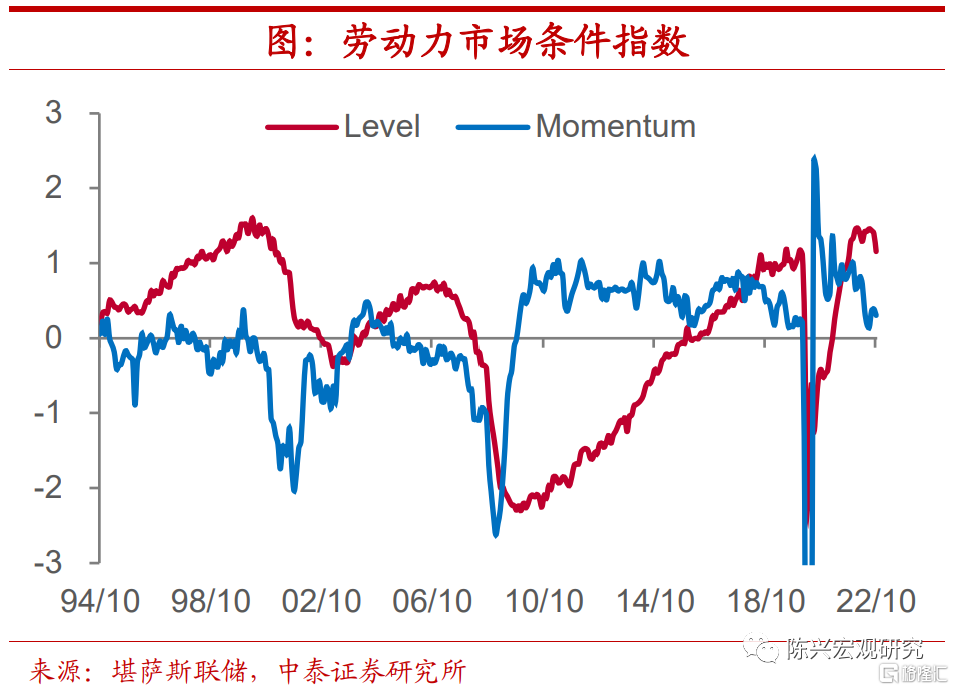

劳动力重新回流,失业压力倒逼宽松。既然财政支出的限制会逐渐加强,今年美国居民所依赖的补贴收入增长恐怕难以维系,再加上超额储蓄规模的下降,势必给居民收入带来冲击,这也迫使离开的劳动力重新回归就业市场。我们预计,明年美国劳动力参与率将较今年将存在明显回升,与此同时,这也会给美国失业率带来上升压力,美联储不得不通过宽松的货币政策来予以应对。从劳动力市场条件指数来看,我们也发现趋势项已经开始见顶回落。

3. 美联储:由“鹰得坚决”到“鸽得迅速”

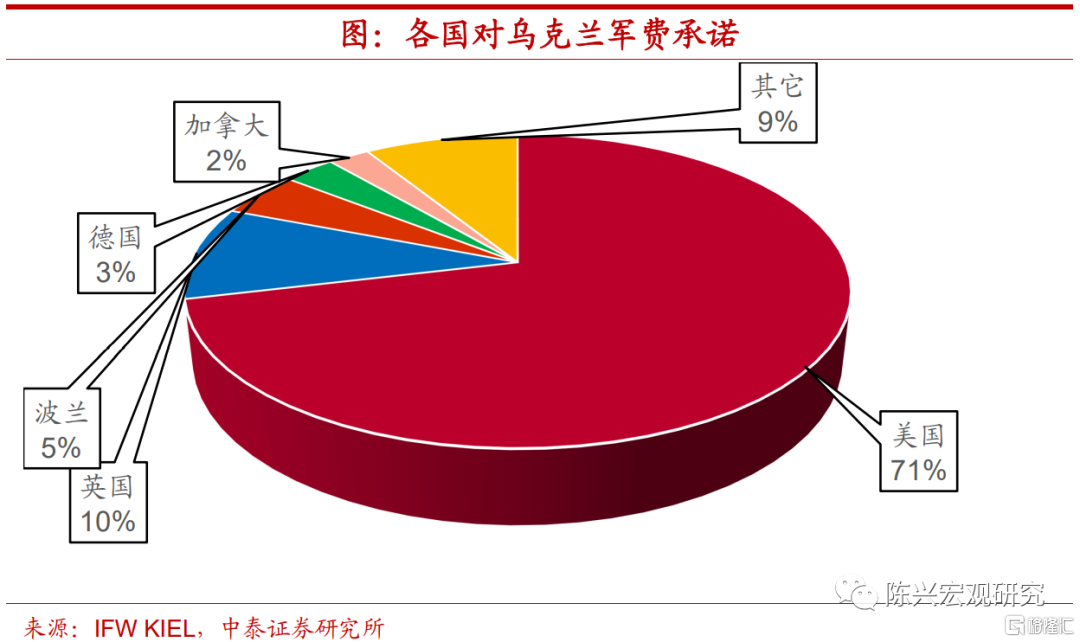

军费援助规模,美国高居榜首。俄乌冲突等地缘政治紧张局势的加剧,也带来美国国防支出的显著增长。正所谓“大炮一响,黄金万两”,现代化冲突的背后依然是经济的角力,资金支持也是俄乌冲突的关键影响因素之一。从各个经济体对乌克兰的军费承诺来看,美国以超过70%的比重名列前茅,总金额接近300亿欧元,而排名第二的英国只有不足40亿欧元,尚不及美国的15%。一旦美国财政约束成为现实,则这部分支出很可能会面临调降的压力。虽然当前我们并不能够断言明年俄乌冲突就此结束,但两国很可能会达成某种形式的平衡局面,这无疑为缓解能源价格带来的通胀大有裨益。

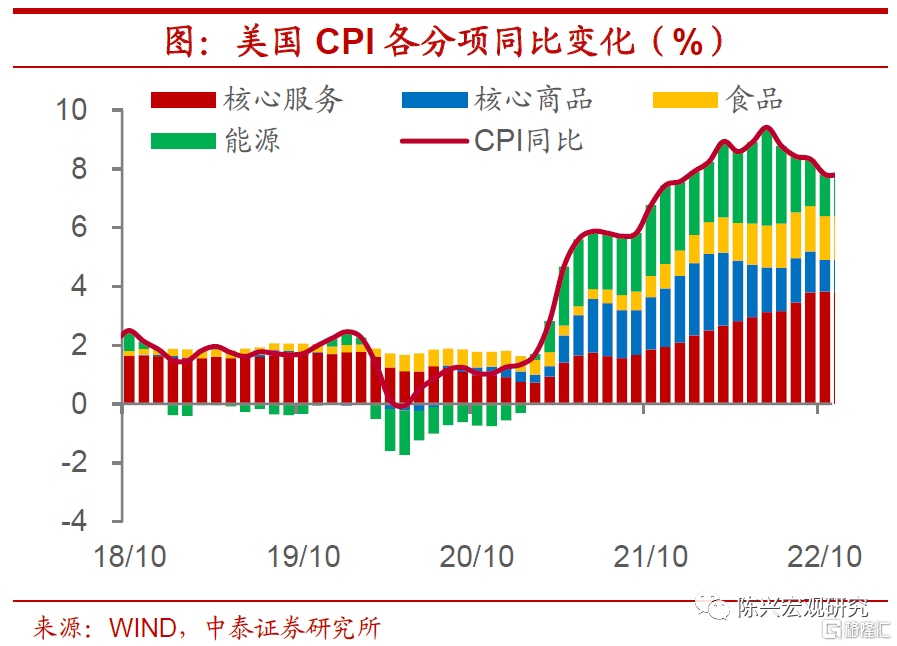

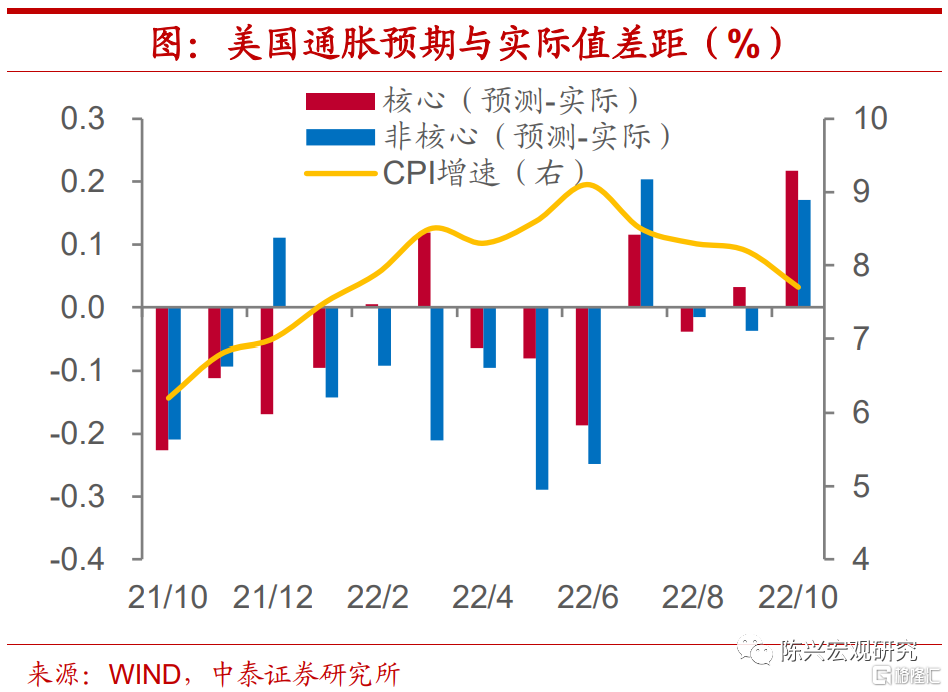

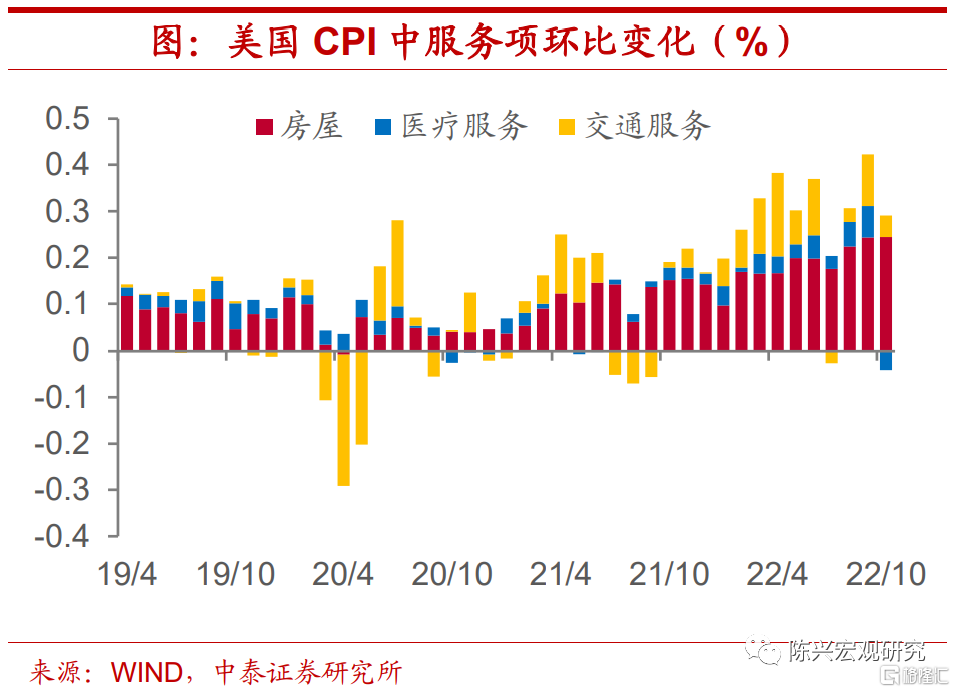

通胀见顶回落,房租具有韧性。美国通胀已经呈现见顶回落的态势,但此前下行幅度尚较缓慢,仅10月步伐有所加快,CPI同比增速已降至8%以下。从各分项变化上来看,服务分项特别是房租项的变化屡屡超出市场预期,呈现出一定的韧性,导致了通胀久居高位。

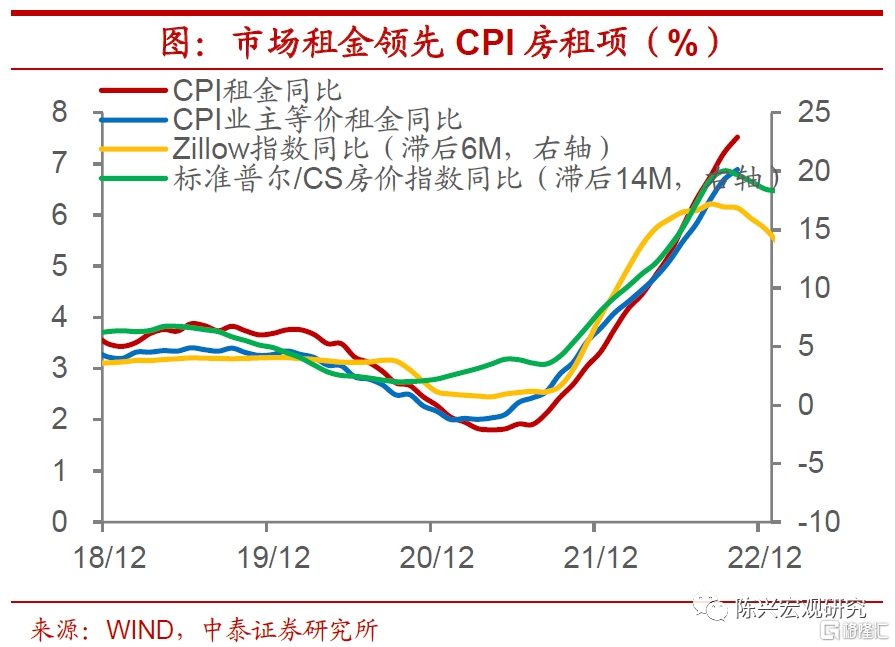

房租即将回落,带动通胀下行。房租分项约占CPI服务分项总权重的六成左右,是服务项的重要贡献。不过,从领先指标来看,房价走势领先租金大约8个月左右,而市场租金价格又会领先CPI中房租分项大约半年。因此,根据标准普尔/CS房价指数和Zillow租金指数来看,CPI中的房租项大概率将在11月见顶回落,其后或将带动美国CPI加速下行。

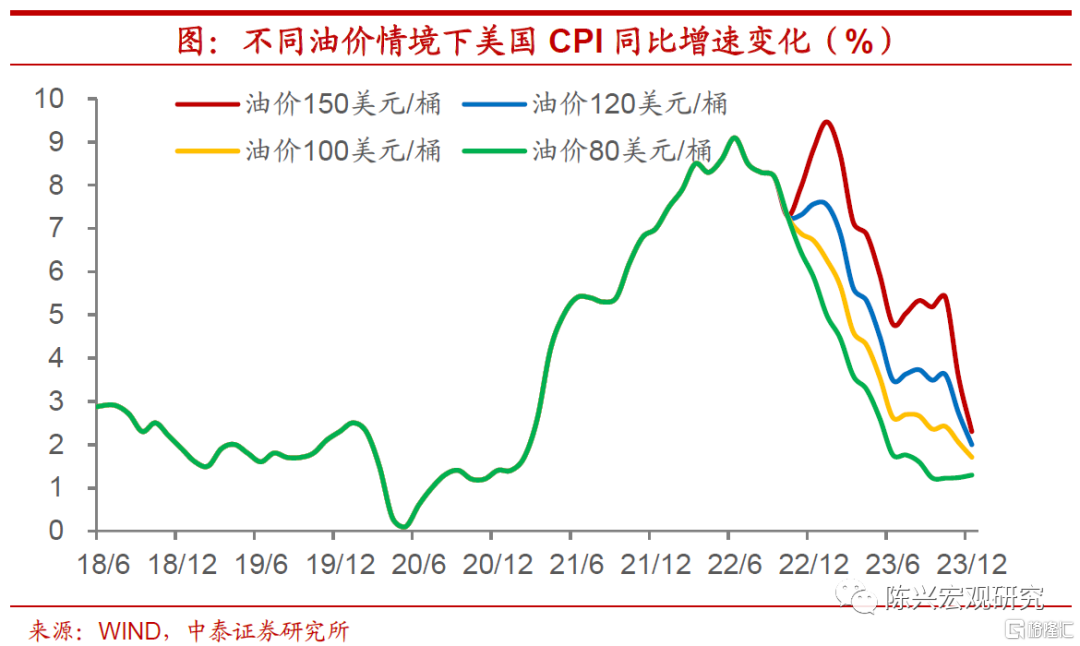

Q2或在4%以下,政策制约减弱。鉴于原油价格往往存在较大波动,因此我们基于不同原油价格的情景假设,对美国CPI增速变化做以预测,其它分项的预测则主要参考领先指标和线性趋势。在基准假设的情形下(布油价格100美元/桶),我们预计,明年美国CPI同比增速在二季度就可能降到4%以下,这意味着美国通胀压力届时将会有明显减轻,其对美联储货币政策的制约也将显著减弱。

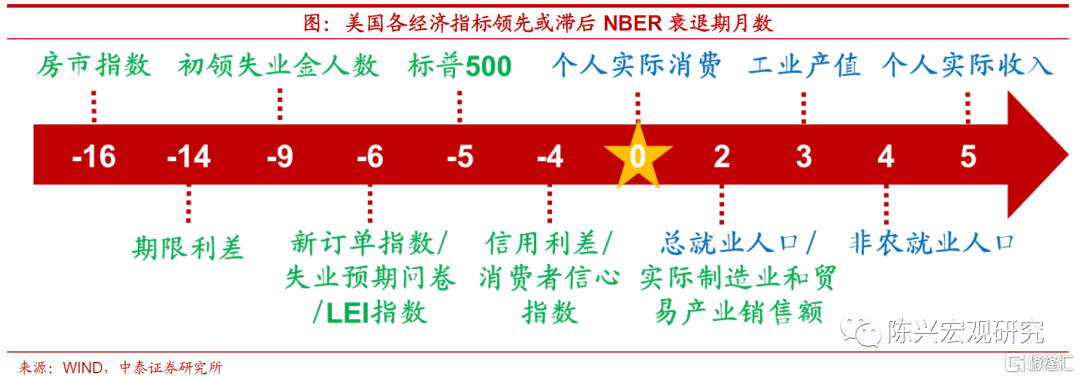

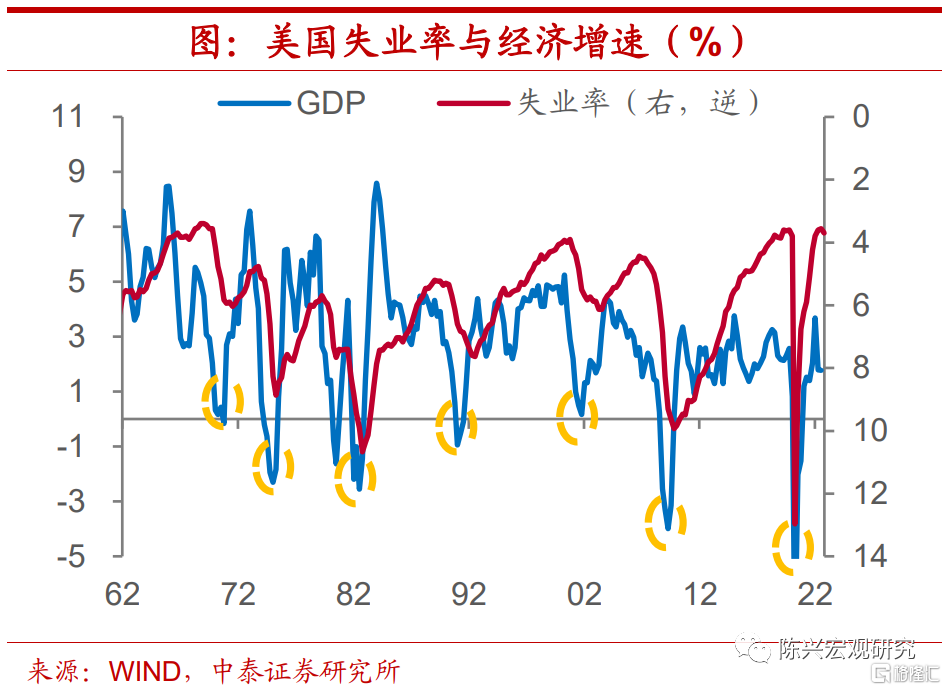

衰退时钟预警,脚步越来越近。与此同时,美国通胀的回落也恰好对应了经济衰退的到来。基于对美国经济衰退具有指示意义的各类指标,我们构建了美国经济的“衰退时钟”,从这一时钟来看,几乎全部的领先指标都已经满足了衰退条件,这预示着美国经济增长最终步入衰退难以避免。但同步指标和滞后指标多数还并没有体现出衰退特征,这意味着美国经济离真正地步入衰退还有一段距离。从指标的领先性上来看,美国经济衰退很可能在未来1-2个季度左右就会到来,与通胀回落至接近联储政策目标的时间大体吻合。

利息负担上升,政府节约开支。失业增多、通胀回落以及经济衰退等多重因素,均加强了美联储政策转向的必要性,而利息负担的上升使其面临更多来自财政的压力。在财政政策约束软化的条件下,付息支出的上升并不令人担忧,但一旦约束加强,则这部分支出就更容易引起政府注意,从而尽量节约开支。今年三季度联邦政府利息支出占经常性支出的比重已经超过了12%,而在疫情刚刚开始的20年二季度这一比例只有不到6%。

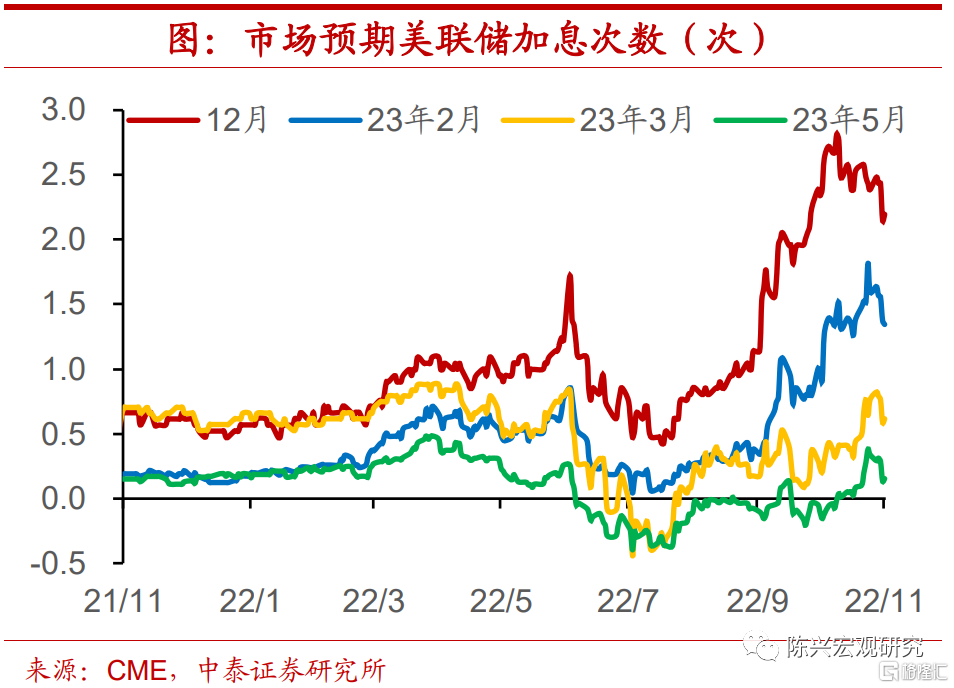

转鸽较为迅速,H2或开启降息。我们预计,明年美联储的政策态度将由今年“鹰得坚决”转向“鸽得迅速”,上半年很可能就会看到加息进程的停止,并且,在明年下半年,存在启动降息周期的可能。一方面,在美国经济衰退使得GDP同比增速录得负增长时,美国失业率水平历来均在5%以上,考虑到前文所述,美国劳动参与率面临恢复,这一失业率水平在明年实现不难;另一方面,从美联储政策取向来看,失业率5%以上无一例外对应着的均是降息周期,这一情况很可能会在明年出现。

4. 全球资产:通胀定价充分,衰退交易不足

全球苦美联储加息久矣。早在美联储开启加息周期之前,全球已有很多经济体提前启动了加息,甚至部分经济体截止今年三季度加息已经长达一年之久。美联储加息幅度的持续攀升,给全球经济和资本市场均带来了不小的调整压力,全球可谓“苦美联储加息久矣”。有个别经济体如俄罗斯、土耳其不待美联储政策转向,便已率先开启了降息进程,不过多数经济体货币政策还是跟着美联储亦步亦趋。

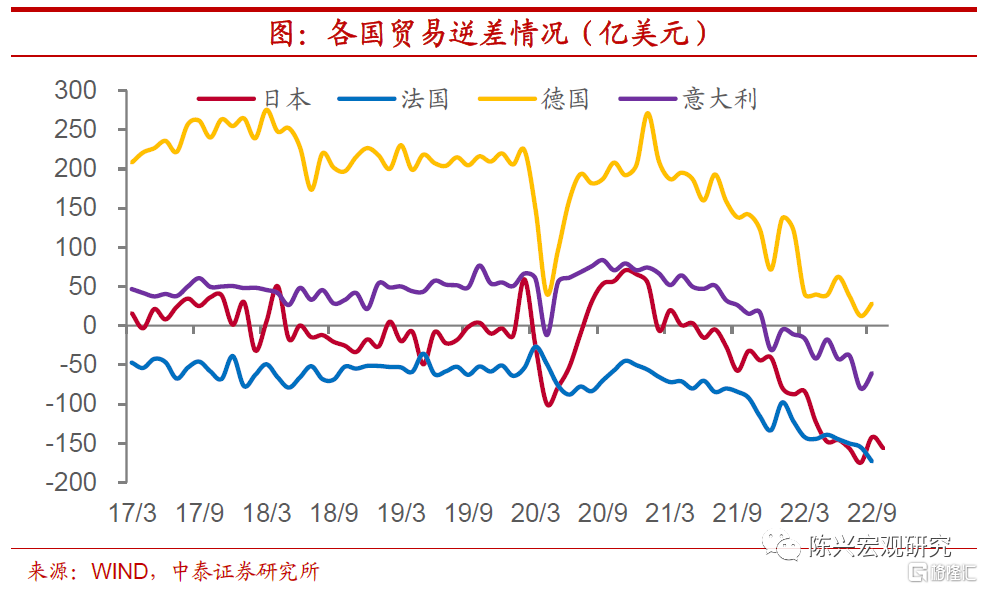

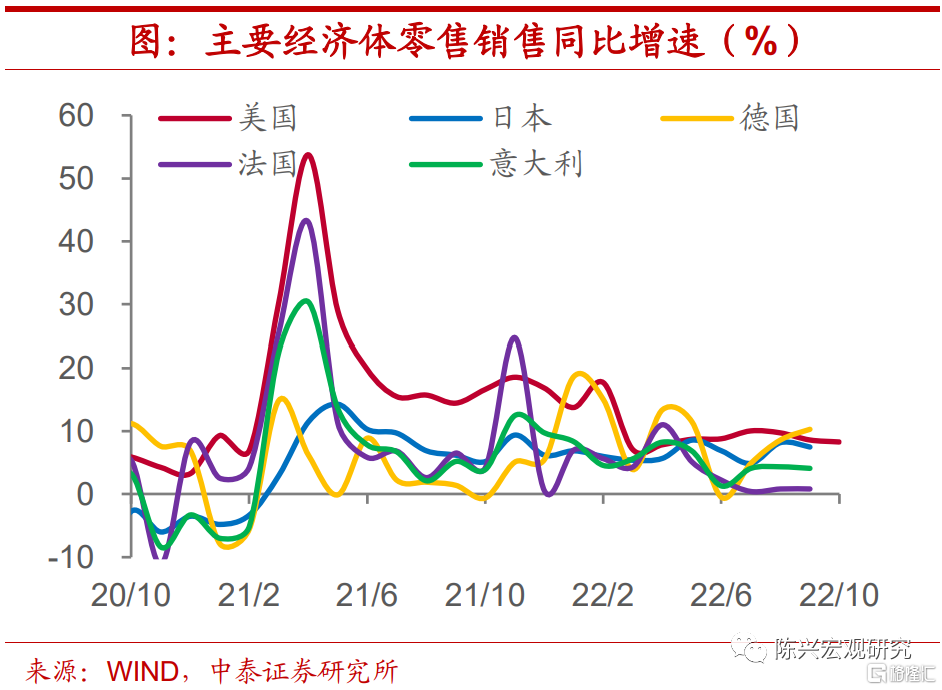

贸易逆差显现,经济衰退更快。在全球通胀高企的背景下,受到进口价格上涨的影响,部分欧洲经济体录得了久未出现的贸易逆差,日本贸易差额也大幅下滑。而来自美联储持续的货币紧缩压力,无疑给包括这些经济体在内的全球经济需求雪上加霜。相比于美国较为强韧的经济,欧洲经济的衰退速度更快,程度也将更深,日本经济也未见较为明显的起色。

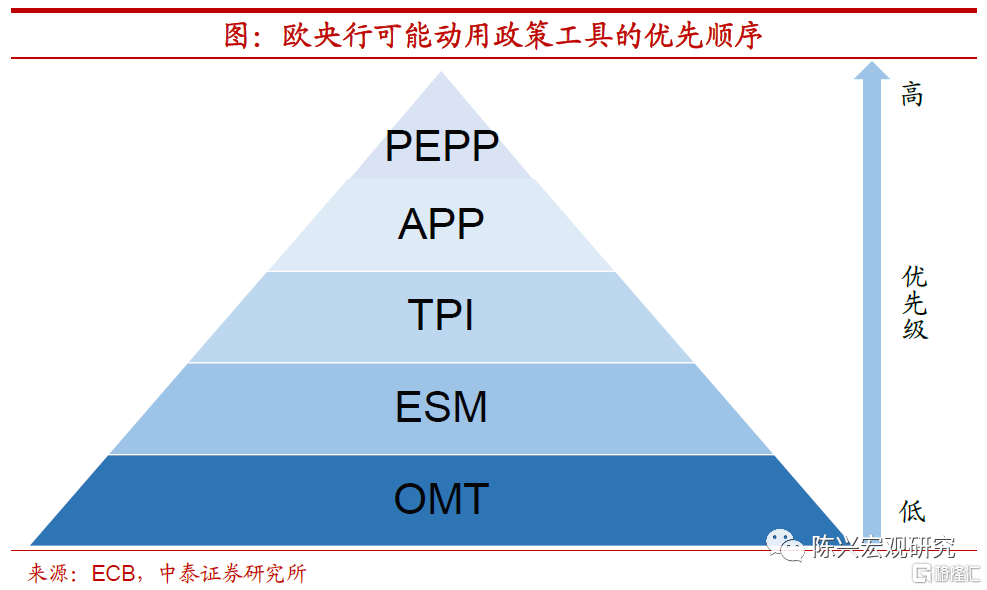

风险防线坚实,危机概率不高。不过,即便美联储货币政策持续收紧带来美债利率的上行,进而引发全球债券市场的调整,这次我们对于欧洲主权债务风险并不过分担心。一方面,各国当前付息压力要低于上轮欧债危机水平,另一方面,高通胀有助于加快现有债务杠杆回落,从而减轻边缘国家的偿债压力。从根本上来说,欧洲债务问题还是取决于救助意愿而非能力。今年7月欧央行会议上,首次提出传导保护工具(TPI),作为补充手段应对欧元区金融分化问题。在各类金融工具所构筑的风险防线尚较“坚实”的情况下,债务危机爆发的可能性很低。

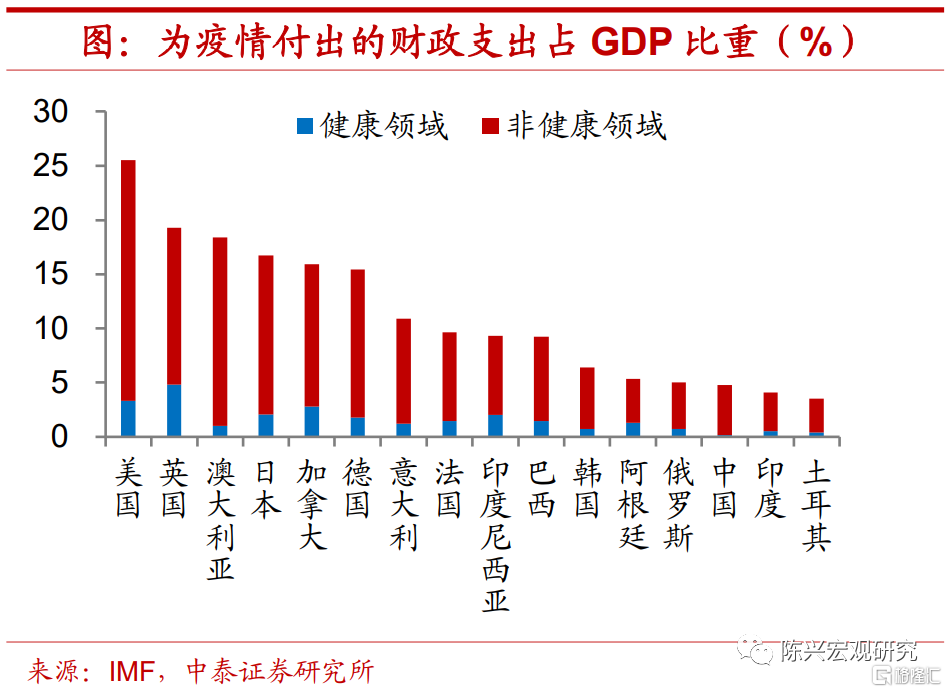

财政各自为政,货币协调统一。由于欧元区内在的机制设计,欧元区内部财政政策“各自为政”,如我们看到在新冠疫情发生以来,各经济体财政刺激力度的差异决定了消费恢复的高度,也在某种意义上决定了经济恢复的程度。而毫无疑问,欧元区内部货币政策的统一协调性更强,这也就决定了欧元区更加倚重货币政策来支持整体区域经济的增长。

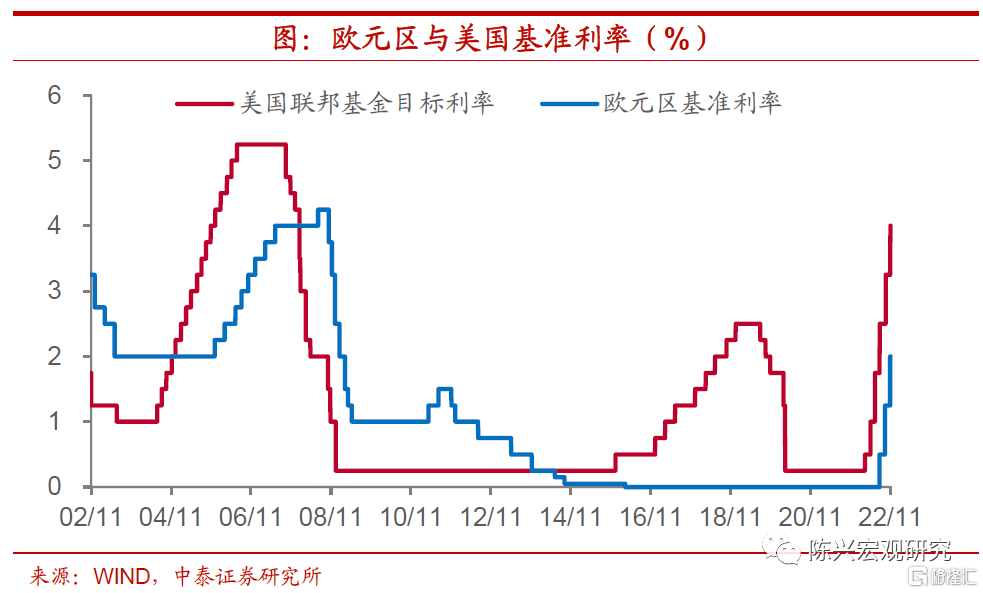

联储停止加息,欧洲也会结束。本轮全球货币政策紧缩周期中,欧央行加息时点要明显落后于美联储,而考虑到欧洲更加严峻的增长形势,与其说欧央行是因为通胀而开启加息,不如说是美联储收紧倒逼欧央行做出政策调整。因此,一旦美联储停止加息,欧央行的加息进程也可能会很快随之结束。值得一提的是,在上一轮15年底美联储开启的加息周期中,欧央行货币政策并未收紧,仍保持宽松取向。

日本通胀新高,YCC面临调整。不过,日本与欧元区的情况有所不同,其在美国加息的背景下,依然维持宽松的货币政策取向,并且加大购债规模以进行收益率曲线控制(YCC)。10月日本CPI同比增速已经达到3.7%,核心CPI与其相差不远,创1982年2月以来新高,也远高于日本央行2%的通胀目标。在黑田东彦行长明年任期即将结束以及通胀依然走高的背景下,如果美联储停止进一步加息,继续实施收益率曲线控制的可能性恐有所降低。

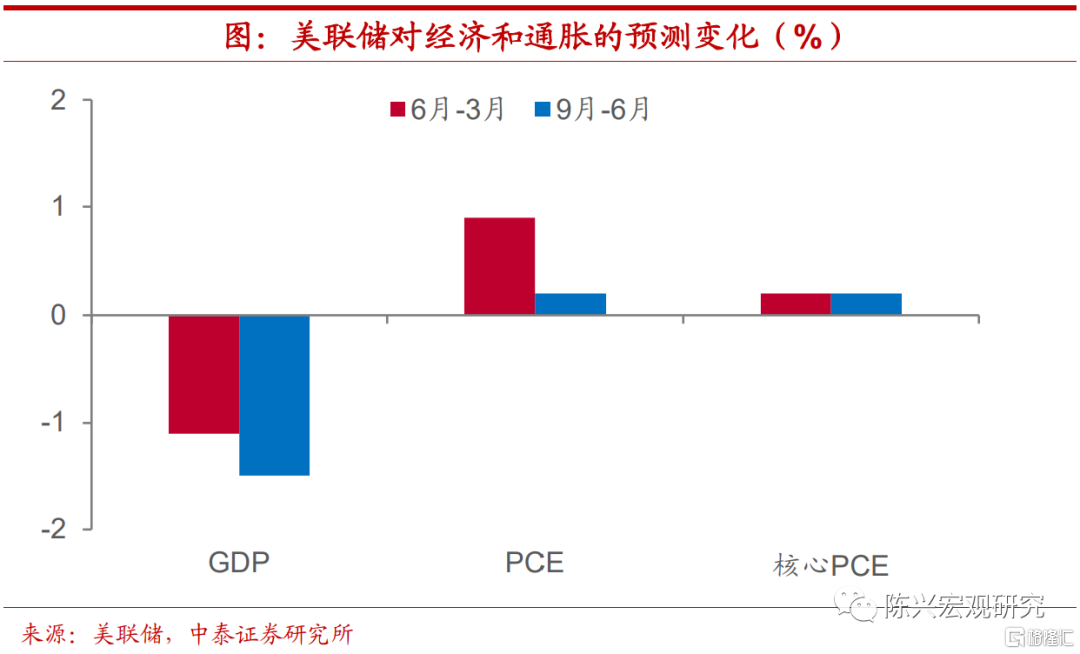

通胀定价充分,衰退交易不足。对于全球资产价格而言,当前基于通胀的定价已经较为充分,而基于美国乃至全球经济衰退的定价仍显不足。如我们从美联储每个季度末对美国经济所做预测的情况来看,今年以来其对于美国经济增长每次均做出持续的大幅调整,一季度时其预计今年美国经济增速仍能达到2.8%,三季度时其预测水平已仅有0.2%,与此同时,其对于明年经济增长预测每次下调幅度也达0.5个百分点之多。但美联储对于通胀的预期已基本稳定,对于明年PCE增速每次调整幅度不超过0.2个百分点。而市场预期很大程度上正是基于美联储的判断和引导所形成。

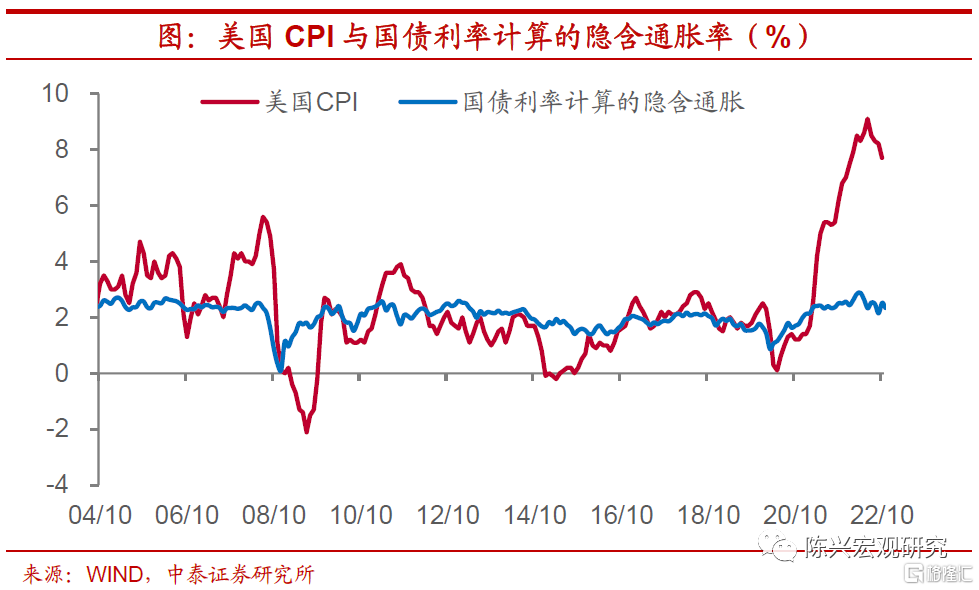

政策转向前夕,黄金率先上涨。在美联储政策基调转变前夕,以黄金为代表的贵金属或将率先迎来趋势性的价格上涨。由于通胀定价已经较为充分,因而此前即便实际的通胀水平大幅上升,但基于美国国债利率计算的隐含通胀预期基本稳定,并未随通胀显著变动。这也意味着,美联储政策取向转松后,美债名义利率的下行也更多地将由实际利率下行所驱动,对应着黄金等贵金属价格上行空间的打开。

风险提示:政策变动,经济恢复不及预期,测算偏差风险。