导读

人民币汇率定价因素众多,但最终可归于三条线索:全球经贸周期走向、中美货币政策取向、资产收益率差值。

要点

今年以来,人民币对美元贬值,美元兑在岸人民币汇率一度跌破7.3。

汇率压力之下人民币资产表现不佳,市场关注当前汇率围绕着哪些线索定价?

全球经贸景气度是人民币汇率定价的线索之一

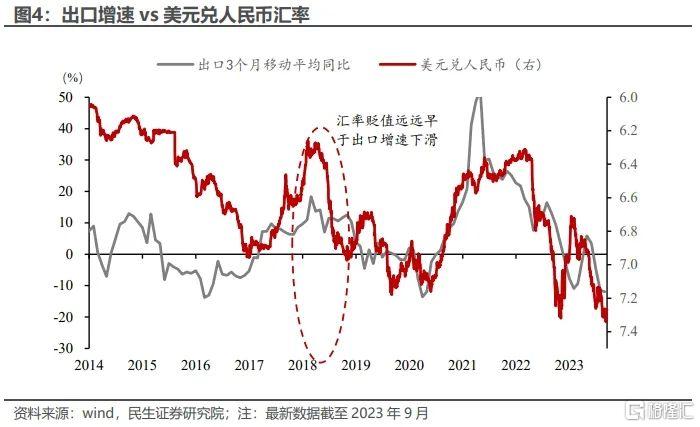

中国国际收支平衡表来看,中国境内外资金流动的主要扰动分项在于经常账户,即进出口贸易较大程度影响跨境资金流向并影响人民币汇率。

自2022年以来,海外货币紧缩周期持续,全球需求持续下滑,经贸景气度下降,人民币汇率也持续承压,全球经贸周期何时触底回升是汇率定价的重要指标。

全球经贸周期上行,中国出口强,人民币汇率就不会弱;反之,全球经贸周期下行,中国出口弱,人民币汇率就不会强。跨境贸易是我们判断人民币汇率升贬值方向的最重要线索。

中美货币政策差是人民币汇率定价的线索之二

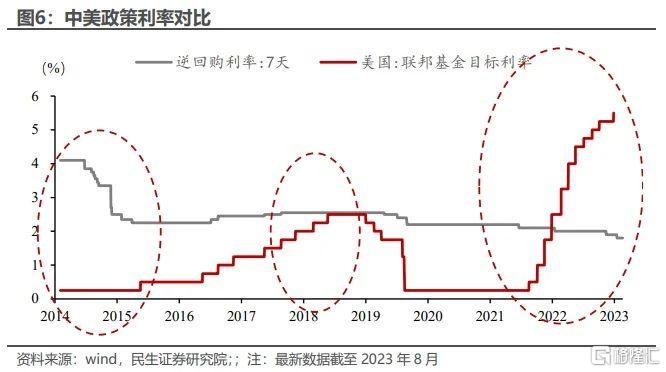

我们复盘自2015年811汇改以来三轮人民币贬值发现:中美货币政策差还会影响人民币汇率定价幅度。

2015.08-2016.12:人民币汇率贬值17个月。期间,中美货币政策一度持续背离,直到2016年三季度才重新同步。

2018.03-2018.10:人民币汇率贬值持续7个月,期间,中美货币政策曾短暂背离,直到2018年四季度末趋于同步。

2019.05-2020.5:人民币汇率贬值4个月后持续震荡。期间,中美货币政策均处于宽松过程中。

本轮中美货币政策差较大,政策利率深度背离。

第一,中美货币政策长时间背离。自2021年12月,央行开启新一轮降准降息,拉开了本轮国内货币政策宽松序幕。2022年一季度美联储开启加息周期,截至2023年9月,当前中美货币政策背离已经超过20个月。

第二,中美货币政策利率深度背离。自2021年12月,国内已经历4轮完整降息。而美联储进行了历史上速度最快的加息,加息累计幅度已达525BP。

中美资产相对收益率是人民币汇率定价的线索之三

人民币和美元资产的相对收益率变化,驱动金融账户下资金流动,进而带动汇率变化。

当前人民币资产与美元资产收益率倒挂。最为代表性是,当前中美10年期国债利率倒挂约160BP,这是过去三轮贬值从未出现过的情况。如果把房地产纳入人民币资产一部分,那么当前人民币资产相对于美元收益率可能更低。

人民币与美元资产相对收益率变动,影响金融账户下资金流动。若中美资产收益率倒挂程度较深,无论是对短期波动更为敏感的证券投资,还是着眼于长期的直接投资,或将面临流出,金融账户或持续逆差。

判断未来人民币汇率走向,可以延续上述三条线索进行推演。

首先,全球贸易仍然会驱动经常账户资金跨境流动,决定人民币汇率方向。

其次,中美货币政策边际变化,仍是短期内影响人民币汇率波动的重要因素。

最后,如果人民币资产相对美元资产收益率提升,汇率压力会缓解。

目录

正文

一、人民币汇率的线索一:全球经贸周期

人民币是贸易属性较强的货币,人民币汇率走势也与全球经贸周期高度相关。2020年下半年以来,全球经贸实际上历经了四个阶段:

阶段一:全球经贸上行周期,境内美元流动性充裕,人民币持续升值。

2020年下半年至2021年下半年,出口持续高景气度,带来了大量外汇储备资金流入。大规模外汇资金留存在企业和商业银行手中,境内美元流动性十分充裕,人民币也持续升值,最高一度升值至6.3左右。

阶段二:全球经贸周期拐点出现,人民币由升值转为贬值。

2022年上半年,全球经贸周期确认见顶回落,人民币由升值周期转为贬值周期。短期内人民币贬值,并引发套息交易平盘,对各类资产价格形成冲击。

阶段三:全球出口增速持续下降,美元流动性逐步收缩,人民币承压。

2022年下半年,人民币开启第二轮贬值,中国出口增速下降,境内美元流动性逐步收缩,人民币面临贬值压力。原本留存在企业和商业银行手中的外汇对汇率贬值压力形成缓冲,人民币贬值对金融市场的冲击趋缓。

阶段四:全球出口增速进一步下滑,美元流动性紧张,美元兑人民币逼近前几轮高点。

2023年一季度至今,境内美元流动性明显紧张,此时汇率出现第三轮快速贬值。加上企业短期集中购汇分红诉求,推动汇率短期内出现超调,但在境内美元流动性不足、美元指数易上难下的情况下,美元兑人民币持续逼近过去几轮贬值的高点。

当前全球经贸周期尚未触底回升。

我们在《资金流动视角看汇率》一文中指出:人民币汇率表现与经济贸易周期高度挂钩,人民币汇率中长期周期变化参考指标是全球经贸景气度。

当前全球主要经济体出口增速仍在下滑过程中,全球制造业PMI未见大幅改善,海外货币政策仍在持续收紧。

二、人民币汇率的线索二:中美货币政策差

我们复盘过去三轮人民币汇率周期,得出的规律是:中美货币政策差影响人民币汇率定价幅度。

2.1 2015年8月-2016年12月:中美货币政策长期背离

在此期间,人民币汇率由6.32上升到6.96,贬值幅度超过10%,贬值周期长达17个月。

当时人民币贬值压力与当前情形相似,核心原因是中美经济走势分化、货币政策周期背离。

2015年-2016年,美国经济处于弱复苏,而国内经济面临下行压力,中美经济基本面分化。2015年8月到2016年上半年,央行多次降准降息,而美联储加息周期开启,推动美元指数走强,人民币贬值压力加大。

过去长期升值积累的套利资金消退,人民币贬值压力持续。

2013年开始,中国经济增速有所放缓,内需动能偏弱。但由于过去人民币汇率弹性不大,人民币汇率长期保持升值,大量套利资金涌入。最为典型的是离岸人民币市场积累了大量的套利资金,境外人民币存款规模持续高增。

2015年811汇改后,贬值压力一次性释放,大量的套利资金加速流出,银行代客结售汇逆差一直持续到2016年年末,境内美元流动性快速收紧,人民币汇率也由2015年8月的6.32贬值至2016年末的6.96。

中美货币政策由背离转为同步,汇率贬值压力暂缓。

另一方面,2016年经济动能持续修复,PSL工具配合“棚改“推动国内新一轮地产上行周期,有效拉动内需。此时央行货币政策开始逐步转紧,而美联储2016年仅加息一次,中美货币政策差逐步收敛,人民币汇率贬值压力暂缓。2017年,中美货币政策保持同步收紧,人民币汇率持续升值。

2.2 2018年3月-2018年10月:中美货币政策短暂背离

2018年3月下旬至10月末,人民币汇率贬值幅度约11%至6.97,贬值周期约为7个月。

此次人民币贬值,对应的背景仍是中美经济基本面分化,货币政策短暂背离。

资管新规颁布,金融机构去杠杆,国内社融增速下降,经济压力增大,部分债务风险暴露。与此同时,美国经济在新一轮减税政策的刺激下,失业率则有所回落,经济增长动能较强。

中美经济基本面走势分化,货币政策也短暂背离。

2018年美联储持续加息,年内加息4次,并配合缩表,全球美元流动性显著收紧。与此同时,国内货币政策则保持相对宽松,尽管央行没有降息,但4月、7月、10月分别降准100BP、50BP、100BP,中美10年期国债利差收窄,人民币贬值压力增大。

贸易摩擦一度形成短期扰动。

2018年中美贸易摩擦不断升级,人民币汇率快速贬值定价贸易摩擦。3月22日,中美贸易摩擦开启;4月16日美国宣布对中兴制裁,贸易摩擦升级;6月16日,美国正式宣布对华加征关税,人民币贬值开始逐步加速。

2018年三季度是人民币贬值幅度最大的时期,但出口数据当时依然有韧性,整个三季度出口增速与二季度基本持平,说明出口走弱并不是引发贬值的核心原因。

货币政策由背离转为同步,贸易摩擦缓和,人民币汇率企稳。

四季度人民币汇率基本企稳,一方面是,四季度中美贸易摩擦才有所缓和;另一方面,美联储在10月确认加息进程即将结束,中美货币政策差边际收敛,人民币贬值也告一段落。

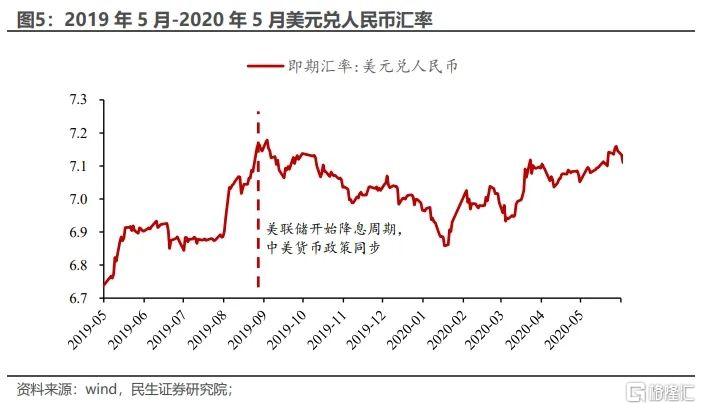

2.3 2019年5月-2020年5月:中美货币政策基本同步

2019年5月至2020年5月,本轮贬值人民币汇率由6.77最多贬至7.20,贬值幅度约6%,贬值周期为12个月。

本轮贬值重要背景是中美贸易摩擦再度升级,人民币贬值压力再起。

2019年5月6日,美国宣布自5月10日起,对2000亿美元中国输美商品加征的关税从10%上调至25%;同日,央行公告定向降准。在此情形下,人民币开始新一轮贬值。

8月2日,中美贸易摩擦再起,美国威胁从9月1日起对3000亿美元中国输美商品加征10%关税;在8月5日,人民币汇率破7。

8月15日,美国贸易代表办公室宣布将对约3000亿美元自华进口商品加征10%关税,人民币贬值压力进一步加大。

不同于前两轮贬值,本轮贬值中美货币政策基本同步宽松,本轮人民币汇率贬值压力小于前两轮。

2019年美联储货币政策转向宽松,当年9月美联储开启新一轮降息周期,随后国内也进行了多次降息降准。

美元兑人民币汇率贬值过程在2019年9月也告一段落,美元兑人民币汇率开始回落,并且一度升破7这一关键点位。尽管2020年初疫情一度对汇率形成扰动,但人民币汇率并未跌破2019年9月的点位。2020年上半年,海外货币政策转向大规模宽松,人民币汇率贬值压力整体可控。

所以在中美货币政策基本同步的情况下,本轮人民币贬值的时长还是幅度均不及前两轮。

2.4 本轮中美货币政策背离的时间和幅度较大

2015年811汇改之后,人民币汇率转为双向波动,中美货币政策实际上经历了三次背离:2014年9月-2016年3月、2018年3月至2018年12月、2021年下半年至今。但是本轮中美货币政策背离的时间和幅度较大。

其一是货币政策背离时间。

自2021年12月,央行开启新一轮降准降息,拉开了本轮国内货币政策宽松的序幕,而2022年3年美联储开启加息。截至2023年9月,中美货币政策背离时间已经达到了20个月。

其二是政策背离幅度。

本轮国内货币政策宽松,当前已经经历四轮完整的降息,美联储当前已经加息525BP,创历史最快加息速度。

三、人民币汇率的线索三:资产相对收益率

3.1 中美货币政策背离,人民币和美元资产收益率倒挂

我们把国债收益率作为人民币资产和美元资产的无风险收益率,在货币政策背离的状况下,人民币和美元资产的收益率倒挂。

前两轮货币政策背离期间,中美10年期国债收益率均会快速收窄,但本轮中美10年期国债持续倒挂的情况较为罕见。

2014年9月-2016年3月,中美10年期国债利差快速收窄,在2015年12月录得低点48.6BP。

2018年3月-2018年12月,中美10年期国债利差也持续收窄,2018年11月,一度收窄至24BP。

2021年12月至今,中美10年期国债持续收窄,当前已经倒挂达约160BP。

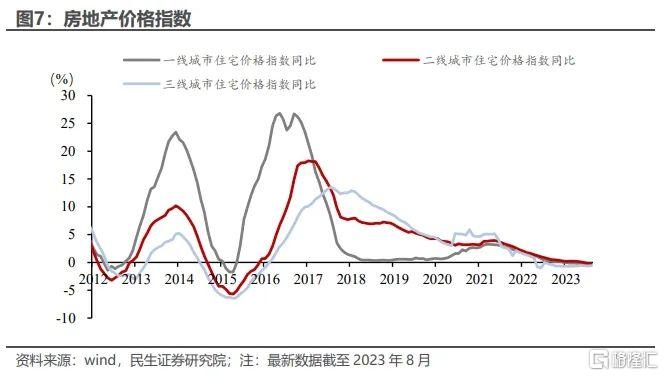

其次,房地产作为中国居民资产配置的最重要组成部分,房地产价格承压,也导致人民币资产收益率下降。

我国居民大量的资产配置在房产上,根据央行2020年4月发布的《2019 年中国城镇居民家庭资产负债情况调查》,我国城镇居民资产79.6%配置为实物资产,其中住房中的比例高达到59.1%,仅20.6%资产配置在金融资产,这意味着居民对房地产价格的敏感度要高于金融资产。

当前房地产价格下跌,也会同步制约股票、商品等资产表现,此时人民币资产收益率下降,吸引力会有所减弱。

也就是说,如果将广义的资产回报进行对比,当前人民币资产与美元资产收益倒挂的程度可能更深。

3.2 资产相对收益率变动影响金融账户

人民币资产提供的收益率竞争力有限,对海外资金的吸引力下降。这种情况下,金融账户下资金流出的压力较大。

过去三轮贬值,经常账户本身并不强。

自2014年9月至2020年之前,经常账户结售汇持续录得逆差,并且在2015年9月经常账户结售汇逆差一度超过700亿美元。

一方面,贬值周期内,出口景气度较低,货物贸易资金净流入规模缩减;另一方面,中国居民购买海外服务贸易的需求偏强,服务贸易逆差持续走阔。所以经常账户持续录得逆差,尤其是在贬值压力较大时,逆差也会随之走阔。

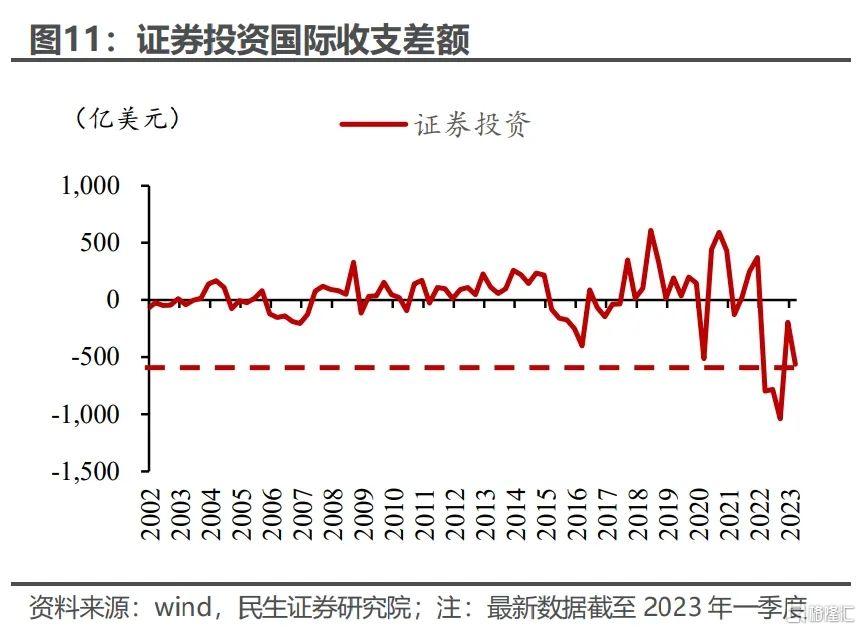

但人民币资产收益率相对可观,金融账户下的流出压力并不大。

过去三轮贬值过程中,除2015-2016年证券投资结售汇持续逆差外,证券投资结售汇大部分时段均保持净流入。也就是说,即使短期内中美货币政策背离,国内经济动能有所走弱,但人民币资产收益率相对可观,对海外资金的吸引力仍强。

一方面由于中美资产收益率之差收敛,但整体人民币资产收益率仍高于美元资产,证券投资项下流出持续时间相对较短,且流出规模较小。

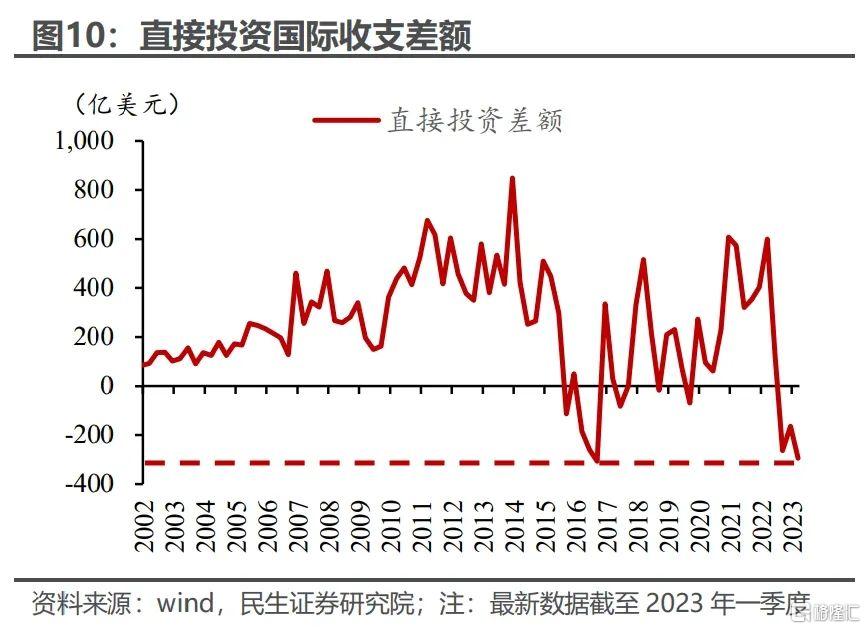

另一方面,过去20年,中国中长期经济增速高于海外,直接投资的资金源源不断流入。

自2002年以来,中国受益于生产成本优势,以及经济高速增长所提供的高额投资回报率,吸引了海外资金在中国直接投资,且这些投资决策往往是基于长期考虑,受短期经济周期波动的影响较小。

若人民币资产收益率持续不及海外资产,金融账户压力较大。

中国高速经济增长带来的高投资回报率,吸引海外资金不断流入中国,推动人民币汇率走强。即使短期内受制于货币政策背离等等因素,人民币资产依然足够有吸引力,金融账户下资金流出压力不大。但如果人民币资产的收益率长期低于海外资产的收益率,金融账户资金流出的压力会相对更大。

四、总结:未来汇率继续沿着三条线索演绎

展望未来人民币汇率走势,我们认为这三条线索仍然牵引未来人民币汇率的走势。

首先,全球贸易周期是线索之一,贸易活动驱动资金流动,这也决定了人民币汇率未来演绎的方向。

其次,中美货币政策差是线索之二,两国货币政策上边际变化仍然会在短期内造成人民币汇率波动。

最后,人民币资产相对美元资产收益率是线索之三,若两者收益率差值能收窄,那么金融账户压力就会有所缓解,人民币汇率的压力也会减轻。

风险提示

货币政策超预期,地缘风险超预期。