08月16日讯:

据外媒8月15日消息,新加坡的金属库存正在激增,而全球需求放缓只是部分原因。

自去年年中以来,精炼锌和铅不断涌入新加坡,使这个世界上最小的国家之一成为包括托克集团(Trafigura Group)和嘉能可公司(Glencore Plc)在内的企业的关键存储地。

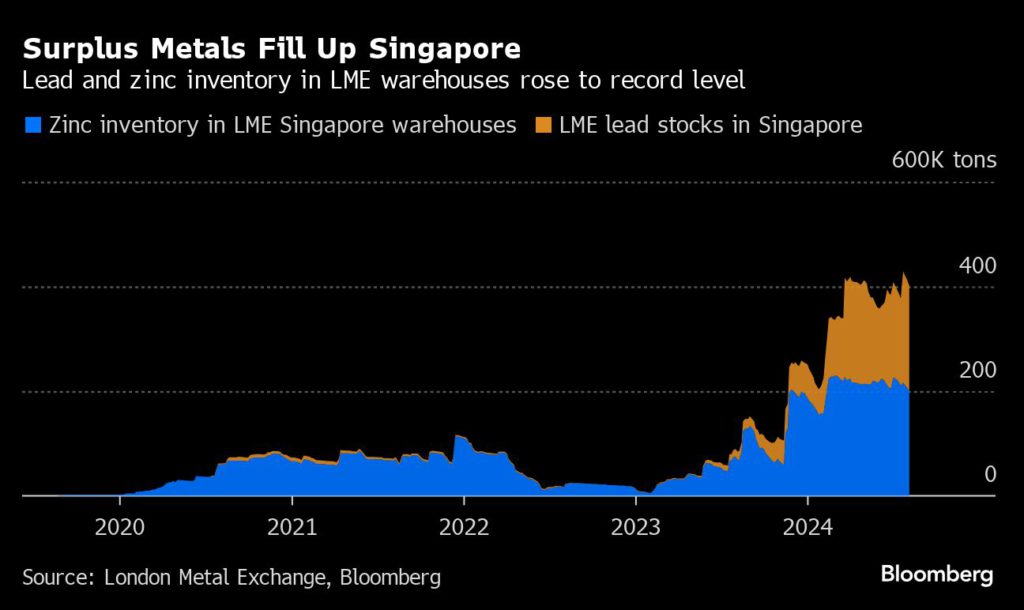

根据交易所数据,自2023年5月以来,伦敦金属交易所(LME)新加坡注册仓库中这两种基本金属的库存总量增长了十倍多,近几周达到近43万吨的创纪录水平。

新加坡金属库存过剩

其背后的部分原因是全球经济放缓。尽管对美国衰退的预测不断上升,但最主要的原因是中国,持续多年的房地产危机和消费者支出不足已在全球范围内产生影响。

“中国需求疲软是根本原因,”一家投资管理公司的交易主管贾峥(音译)表示,“交易商们正等待中国需求复苏,以便他们能够快速将这些供应运往全球最大的市场。”

然而,这还不是全部原因。

几十年来,新加坡一直是基本金属的重要分销中心。在新加坡西南海岸外的裕廊岛(Jurong Island)以及北部的森巴旺(Sembawang),成堆的金属可以存放数年,或在需要时迅速转运至远洋船只。

新加坡金属仓库

目前,新加坡积累的库存大约需要14万平方米(35英亩)的存储空间。对于土地有限的新加坡来说,这是一个很大的面积,新加坡的存储、运输和劳动力成本都相对较高。

在成本较低的马来西亚和韩国都有伦敦金属交易所仓库的情况下,新加坡库存的增加可能与某些公司的交易策略有关,这些公司能够从与该城市国家相关的高昂存储成本中获利,而非需求波动。

租金分成协议

据不愿透露姓名的知情人士透露,由于存储成本高昂,交易商们正通过与金属仓库签订利润丰厚的“租金分成”协议来增加收入。

这种协议——在其他国家的铜和铝仓库中更为常见——可能导致大约一半的存储成本与贸易公司分担。但它们会给仓库运营商带来财务风险。

为了吸引交易商将金属存放在新加坡的仓库中,运营商不仅同意分享部分存储费用,还提供了高达每吨50美元的财务激励。

通常,仓库知道他们可以将这些成本转嫁给最终从仓库购买金属的客户。但如果交易商决定将库存转移到该国或地区的其他仓库——有时是为了获得更大的租金分成——就没有客户来补偿仓库运营商的沉没成本。他们既失去了已支付的激励,也失去了共享租金的偿还。

默契

从历史上看,仓库运营商之间有一种默契,即他们不会以这种方式相互抢生意。但当交易商决定改变金属存储地点时,仓库别无选择,只能遵从。

推动这种金属存储模式的不仅仅是托克集团和嘉能可。据知情人士透露,花旗集团(Citigroup Inc.)也一直在将一些金属从竞争对手的仓库转移到与其签订了租金分成协议的仓库。这种策略并无不当之处,但它确实给仓库带来了新的风险。

此外,将新加坡作为库存中心可能会推高世界其他地区的金属价格,因为一部分全球金属供应远离了亚洲以外的可能也需要这些金属的国家。

托克集团、嘉能可和花旗集团均拒绝发表评论。伦敦金属交易所在一封电子邮件声明中表示,它有一套全面的仓储规则,包括对“永久性”租金协议的限制。这些规则于2019年制定,旨在保护仓库免受各方纯粹为了获取售后财务激励而购买金属仓单的事件的影响。

金属需求前景低迷意味着仓库的风险不会消失。行业资深人士Henry Pang表示,虽然东南亚还有其他存储地点,但新加坡的地理位置以及成熟的交易商和银行基础意味着,它可以从金融和物流方面为这些库存提供足够的流动性。Pang曾在20世纪80年代帮助在新加坡设立了第一个亚洲伦敦金属交易所仓库。

“将这些金属存放在新加坡是交易商的最佳选择,”Pang说。他在2020年退休前曾担任仓储公司C. Steinweg集团亚洲业务的负责人。就目前而言,这才是最重要的。