鲍威尔以一己之力,干翻全球金融市场。

隔夜美股三大指数均跌超1%,道指跌破100日均线,标普500一度失守50日均线。今日,亚太股市疲软不堪。港股恒生指数大跌2.5%,恒生科技指数大跌逾3%。A股三大指数盘中下跌逾0.5%,尾盘回升,最终小幅收跌。

汇率市场波动极为剧烈。美元指数一夜大涨1.3%,亚盘继续上涨,现价逼近106点,创下去年12月初以来最高。非美货币集体暴跌,欧元兑美元跌超1%,失守1.06大关;英镑兑美元最深跌幅高达200点,创最近4个月新低;日元兑美元失守137至近三个月最低。

债券市场遭遇大抛售。2年期美债收益率大涨11.2BP至5.013%,续创2007年以来最高水平。10年期美债收益率上涨0.4BP至3.971%。两者倒挂幅度已经超过100个基点,创下1981年9月以来最深程度。

大宗商品市场也遭遇了空袭。美油重挫4%创下2个月以来最大跌幅。COMEX黄金期货大跌2%,今日续跌,险守1800。白银跌近5%至四个半月最低。

全球金融市场为何会如此恐慌?

01

北京时间3月7日23:00,鲍威尔出席参众两院听证会,作美联储半年度货币政策证词。这是他2月7日以来的首次讲话,也是3月份议息会议之前最后的一次讲话。

鲍威尔开门见山说:“近几个月,通胀一直在放缓,但通胀率回落至2%的过程还有很长的路要走,而且可能坎坷。正如我所提到的,最近的经济数据强于预期,这表明,最终的利率水平可能会高于之前的预期。如果整体数据暗示有必要加快(货币)紧缩,我们将准备加快加息步伐。恢复价格稳定可能需要我们一段时间内保持限制性的货币政策立场。”

鲍威尔还指出,自去年年中他上次在众议院作证以来,美国通胀增长已经一定程度上缓和,但通胀率还远高于联储的长期目标2%。因为供应链瓶颈缓和,货币紧缩限制了需求,核心商品部门的通胀已经下降。然而,住房以外的核心服务通胀并未下降。

鲍威尔超越想象的鹰,不仅终端利率可能要高于此前预期,且加息节奏可能重返50个基点,令金融市场大为错愕。尤其是后者一旦发生,中期上将改变金融市场此前交易“加息放缓至结束”的运行轨迹。

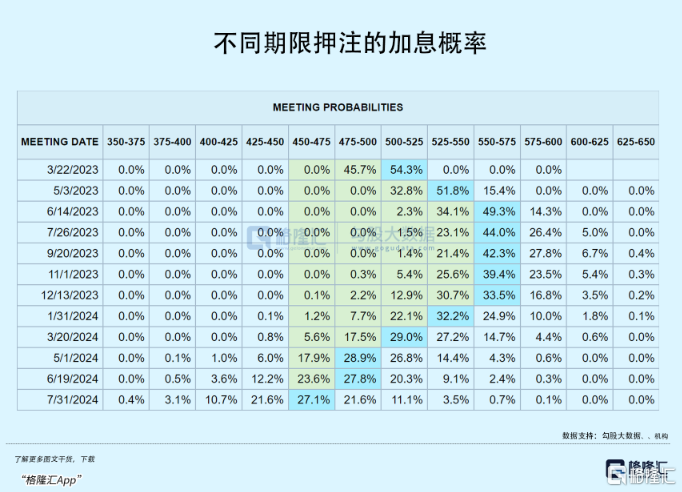

据美国联邦基金利率期货交易市场显示,3月份加息50个基点的概率从前一天的30%飙升至70%,加息25个基点的概率从前一天的70%下降至30%。且终端利率预期值在今年6月份达到5.5%-5.75%的概率高达50%左右。

鲍威尔这番鹰派十足的表态,暗示2月份美国非农就业以及通胀可能依旧维持1月份的火热态势。其实,我们从已经披露的数据也能端倪一二。

2月Markit综合PMI与服务业PMI均升至50上方,均超出此前市场预期,且都创下2022年6月份以来新高,并逆转之前连续7个月萎缩的趋势。其中,就业分项指数终值均升至2022年9月份以来终值新高。这表明2月份美国经济仍然会表现出相当的韧性,且就业市场可能依旧紧俏。

欧洲市场通胀高烧不退,也暗示了美国2月通胀情况并不乐观。欧元区2月调和CPI同比上升8.5%,高于预期的8.3%,前值为8.6%。环比看,欧元区2月调和CPI初值环比上升0.8%,高于预期的0.5%,1月则环比下降了0.2%。欧元区2月核心CPI高达5.6%,远超市场预期和1月份的5.3%,再度刷新历史纪录。其中,欧元区经济前3的德国、法国、意大利的2月份核心CPI均超出预期,且刷新本轮通胀纪录。

美联储在3月份是否加息50个基点,最终还是取决于本周五的非农数据以及下周二的通胀数据。如果数据仍然超预期火爆,将继续施压风险资产的估值水平。

2023年,美联储加息终端利率更高,维持高利率时间越持久,将会是全球金融市场的重大尾部风险。一方面,在利率更高更久的大背景下,货币紧缩的累积性以及滞后性会逐步显现,对于经济的冲击会比较明显,发生经济衰退的可能性会比较大。另一方面,全球货币流动性愈发紧张,会加剧金融全市场大幅波动,养老金、保险公司、对冲基金等非银行金融机构面临冲击与威胁。英国养老金暴雷、瑞士信贷破产风波以及黑石集团债券违约或许只是拉开了前奏。

02

近来,A股迎来了一波明显调整。为什么?

今年GDP预期目标为5%左右。该数据其实落在市场预期5%-5.5%区间下限,预期中位数大致为5.3%。短期看,市场会对此前乐观预期进行一定程度上的修正。

在机构看来,数据合理偏保守主要有两方面因素。第一,保持定力,不重走地产老路——全面贯彻新发展理念,加快构建新发展格局,着力推动高质量发展。这也意味着对于房地产的刺激会有限度,不会大水漫灌搞强刺激。

第二,内外部压力,不确定因素较大——外部环境不确定性加大,全球通胀仍处于高位,世界经济和贸易增长动能减弱,外部打压遏制不断上升。国内经济增长企稳向上基础尚需巩固,需求不足仍是突出矛盾……

除5%数据外,还有一个数据比较重要,就是城镇人口新增就业目标1200万人左右。该就业目标是创下了历年新高。要达到这个目标,经济增速就要上去。这里也暗含了今年实际完成的经济目标可能要超越5%。短期看,5%对市场有压力,需修正调整,但就业数据又暗含了未来实际结果可能会超预期,亦是未来有超额收益的来源。

对于货币政策的定调,央行执行报告以及政府工作报告均为“稳健的货币政策要精准有力”。且保持广义货币供应量和社会融资规模增速同名义经济增速基本匹配,支持实体经济发展。

粗略计算一下,5%的GDP增长以及3%的通胀目标,今年M2的增速很有可能维持在10%以下,而2022年是双位数增长。从这个角度看,今年货币政策再度边际宽松的可能性会比较小,降息降准工具在中短期之内出现几无可能。

A股市场分母的定价,除了国内货币政策影响外,还受制于海外流动性的扰动。

在付鹏看来,美元利率无论是名义利率还是实际利率,其实是真正决定全球估值的一个重要标。在中国你要做一级市场风投,这个企业到底给30倍还是给60倍不是由人民币利率定的,而是由美元利率决定。因为不管是中国香港公司,还是中国大陆公司,投资什么行业以及公司去美国找一个对标物,去看看估值是什么水平。全球相对创新与领先的公司在美国上市,是以美元计价的。

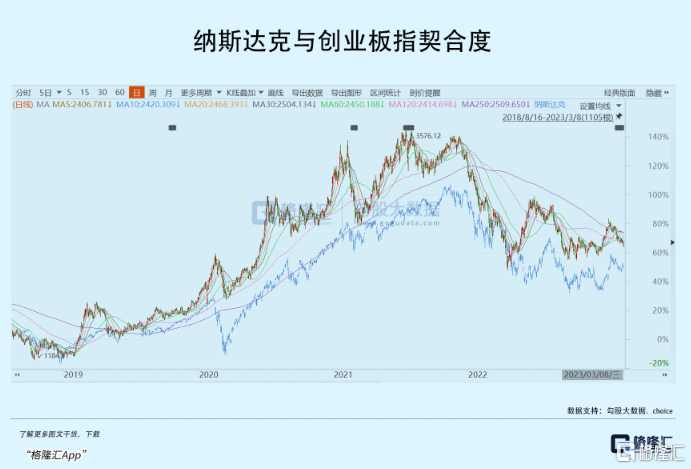

最近1个月,10年期美债收益率从3.4%左右大幅攀升至4%。美股也调整了一个月。对应着国内市场,创业板指和恒生科技指数同期大幅调整。因为这些指数成长性龙头权重较大,受到海外流动性的冲击会更大一些。而上证指数权重在大蓝筹为首的传统行业,受益于经济复苏逻辑,调整幅度相对偏小。

近期,外围美股市场重回交易通胀粘性高,加息更高更长的逻辑。这导致美元指数以及10年期美债收益率飙升,进而压制全球风险资产的估值水平,尤其是成长股。

5%的数据无市场预期惊喜,叠加海外流动性趋紧交易的大背景,A股短期内仍会有一些压力。不过,经济复苏的主线逻辑没有变化,不必恐慌。同时,我们需要紧密跟踪俄乌冲突以及中美关系的进展,及时做出仓位调整与变化。

03

美联储、欧洲央行、日本央行是全球流动性的三大发动机。美联储最为重要,但朝着利率更高更久的方向去了。欧洲央行也不赖,市场市场对欧洲央行的利峰值预期已经超过4%,短短一个月内飙升了60个基点。

日本方面通胀也愈发失控,2月CPI已经刷新40年之最,核心CPI已经连续第10个月超过央行2%的通胀目标。工资增长是日本央行货币政策的关键因素,此前黑田东彦将3%的工资增长作为结束超宽松货币政策的先决条件。今年“春季攻势”成为全球市场广泛关注的一场工资谈判。如果达到3%以上,植田和男在4月上任之后可能继续沿着去年12月加息的节奏走,对全球金融市场而言会是一大黑天鹅。

如果全球三大流动性发动机熄火,且维持时间很长,全球料将发生什么?其它不知道,比较确定的有一点,对风险资产不会友好。