今日,美联储宣布新的紧急银行定期融资计划,称财政部将提供250亿美元紧急贷款支持。市场的反应是戏剧性的,最直观的表现便是对美联储利率轨迹的预期出现了“崩溃”。

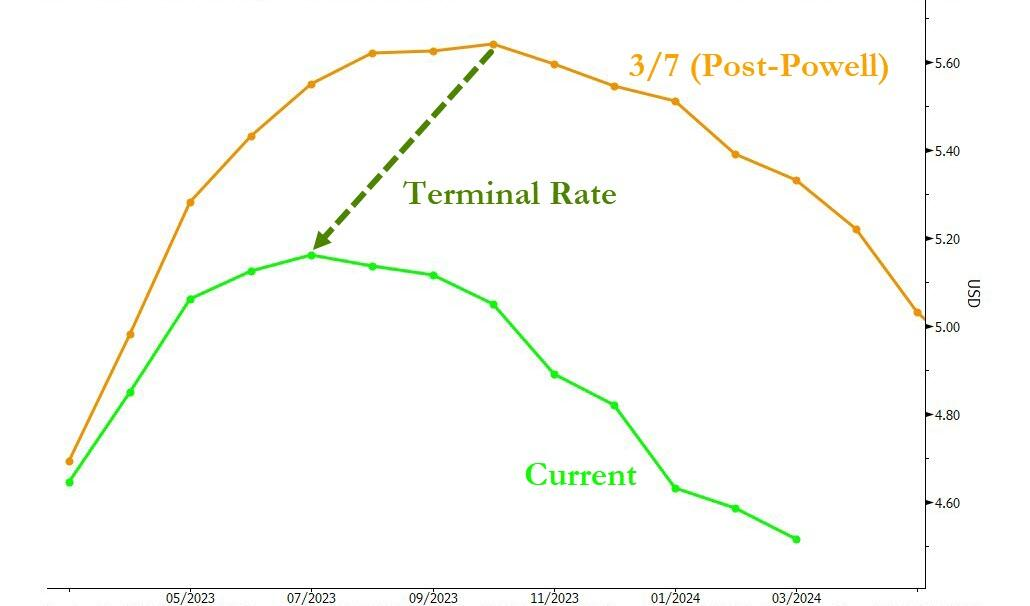

掉期交易显示,终端利率预期从上周三时在9月达到的5.70%暴跌至在6月达到5.11%,同时市场对2023年下半年美联储降息的预期正在飙升。

当下,市场对3月份加息50个基点的几率从75%暴跌至不足10%,5月份加息50个基点的几率已被抹去。目前市场上有关“美联储是时候考虑暂停加息甚至降息”的声音正越来越多。

机构评论指出,按照目前的发展趋势,目前预计美联储本月根本不会加息50个基点,甚至可能“暂停加息”。硅谷银行破产的连锁反应需要时间才能完全显现出来。虽然储户得到了救助,但这是以无抵押债权人为代价的,这将导致银行融资增加。所以虽然此次事件本身可能不会阻止美联储继续抗击通胀,但即使仅仅是潜在的系统性风险(无论这种风险多么微弱),也会让美联储暂时选择放松而不是收紧金融环境。所以不管我们得到的数据如何,本周的通胀和零售销售数据在很大程度上都将沦为“一场杂耍”。

有“新美联储通讯社”之称的华尔街日报记者Nick Timiraos也在最新文章中指出,对于美联储官员来说,2月份的非农就业报告几乎不会大幅改变经济前景,但上周五加州一家银行倒闭,导致华尔街投资者减少了对美联储将选择加息50个基点的押注,因为人们普遍担心金融稳定风险。

Nick Timiraos称,华尔街投资者们担心,硅谷银行暴雷可能威胁到更大范围内的金融稳定。他们目前更倾向于3月只加息25基点。

Timiraos援引在2007年至2021年担任波士顿联储主席的埃里克·罗森格伦(Eric Rosengren)说,对于政策制定者来说,如果在25和50个基点之间徘徊,你会更倾向于在这个时候加息25个基点,因为"对硅谷银行破产的担忧"增加了。罗森格伦说,上周五的就业报告显示,就业市场过于火热。但他说,硅谷银行的问题表明,迅速加息让美联储没有那么多时间来监测其行动的延迟影响。罗森格伦说:

“一家规模接近2000亿美元的银行出现流动性问题,继而倒闭,这是令人担忧的。美联储官员将希望能够评估它将对更广泛的金融市场产生什么影响。”

同时,Timiraos的文章也援引了哈佛大学经济学家、前总统奥巴马的高级顾问杰森·弗曼(Jason Furman)的话说,如果2月份CPI没有明显放缓,“加息50个基点的大门就将打开大门,很难不走进去”。

上周五接管硅谷银行的美国联邦存款保险公司(Federal Deposit Insurance Corp.)如何处置这家银行的细节,可能会对银行系统的其他部分产生溢出效应,尤其是对情况类似的中小型银行。

官员们面临的一个关键问题是:他们用来指导行动的指南针是否增加了,如果是这样,他们是否还应该显著提高利率作为回应——在此过程中冒着更多金融动荡的风险。经济学家将其称为 R*(发音为“r-star”,中性利率),指路标是经通胀调整后的短期利率,对经济而言是中性的,既不会推动经济发展,也不会阻碍经济发展。如果美联储想要减缓经济增长以对抗通胀,就像它现在所做的那样,它会将利率提高到R*之上。在经济衰退期间,它将利率降至R*以下,以鼓励公司和消费者借贷和消费。

美联储的麻烦在于,要通过经济的潮起潮落来确定什么是中性利率并不容易,尤其是在百年一遇的新冠疫情之后。“老实说,我们不知道R*在哪里”,鲍威尔在3月7日的国会听证会上说。最适合整体经济的利率水平不一定最适合市场——事实上,可能会引发金融体系中断的风险,而金融体系越来越依赖宽松的信贷。

围绕美联储立场的所有不确定性增加了它犯政策错误的风险。如果官员大幅加息而中性利率没有上升,他们就有引发金融危机或使经济陷入衰退的危险。但如果R*确实上升了,而他们没有做出足够的反应,美国将陷入高通胀。

前财政部长劳伦斯萨默斯周五表示,“很有可能”美联储最终不得不将其基准利率提高到接近 6%,因为目前的设定并不比通货膨胀率高多少——这“并不意味着降低通胀的巨大压力。”

毕马威会计师事务所 (KPMG LLP) 首席经济学家黛安·斯旺克 (Diane Swonk) 表示,鉴于整体需求强劲,她预计会出现50个基点的加息。“看起来我们在金融体系中看到的情况并没有达到迫使美联储退缩的程度”,她说。

摩根大通首席经济学家布鲁斯·卡斯曼 (Bruce Kasman) 表示,金融危机后R*的下降至少部分是由于那个时期特有的力量,现在不适用。家庭去杠杆化,银行正在撤退,新兴市场正在紧缩。美国和欧洲当时也积极采取行动控制预算赤字。尽管卡斯曼不愿透露R*究竟上升了多少,但他表示,上升幅度可能是一个百分点或更多,具体取决于未来几个月的经济表现。