国内弱复苏但强预期,会议前难证伪。美国通胀放缓,就业有韧性,紧缩预期反复。铜矿宽松;7月冶炼厂检修影响减弱,产量预计回升。传统领域耗铜尚可,空调高排产,地产竣工偏强;新能源贡献增量,光伏、风电装机量速增高,新能源汽车渗透率已超3成。7月电解铜产量有望环比增加,社会库存低、现货紧张的状况或缓解,但库存拐点仍待时日。

1.行情回顾

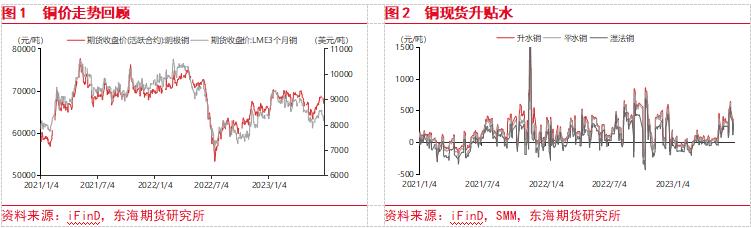

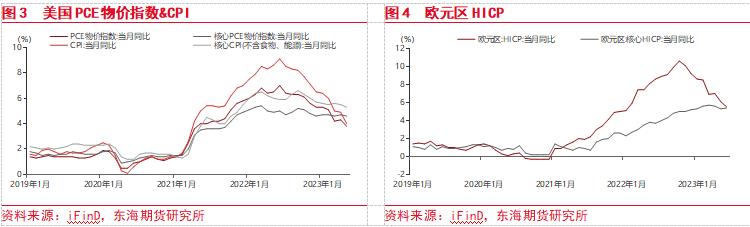

6月铜价上行,下旬时有所回落。沪铜2307合约6月1日开盘64710元/吨,21日最高涨至69370元/吨,涨幅7.2%;30日收盘67890元,高点回落2.13%。6月冶炼厂检修,社会库存偏低、现货紧张,升水铜现货升水基本在300元/吨以上。

6月初至中旬,国内政策预期强化,美国通胀放缓,美联储暂停加息,全球精铜库存偏低,内外宏观和基本面共振,铜价一改5月颓势,一路上行。6月下旬,美国PMI数据引发市场担忧,美联储官员再放鹰,铜价有所回落;人民币贬值,沪铜相对扛跌。

2.宏观

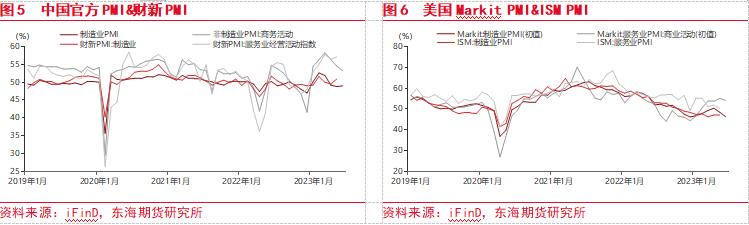

美国通胀放缓,美联储6月暂停加息。市场对紧缩预期有所回落,美联储官员仍有放鹰,后续加息预期预计仍有反复。美国5月PCE物价指数同比3.8%,前值4.3%;核心PCE物价指数同比4.6%,前值4.7%;5月CPI同比4.0%,前值4.9%;核心CPI同比5.3%,前值5.5%。

欧元区通胀放缓但核心通胀仍有黏性。欧元区6月HICP同比5.5%,前值6.1%;核心HICP同比5.4%,前值5.3%。

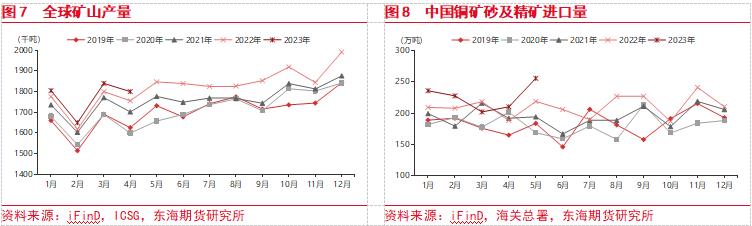

统计局6月制造业PMI为49.0,前值48.8;服务业PMI为53.2,前值54.5。制造业PMI呈筑底回升态势,但仍处荣枯线下,需求收缩的压力仍大。服务业PMI环比回落,扩张速度放缓。

美国6月Markit制造业PMI初值46.3,继续回落,仍处荣枯线下,商品需求和经济增长的担忧有所升温。欧元区6月制造业PMI初值43.6,继续下降,欧元区制造业持续萎缩。

3.供给

3.1.铜矿供给

铜矿供应宽松,2023年是新增铜矿产量释放大年。据ICSG数据,4月全球矿山产量180万吨,环比减2.2%,同比增2.5%;1-4月累计产量709.5万吨,较去年同期增2.1%。

海外矿山干扰消退、集中发货,中国5月铜精矿进口量历史新高。5月进口255.67万吨,环比增21.6%,同比增16.8%;1-5月累计进口1131.57万吨,较去年同期增8.5%。

3.2.精炼铜供给

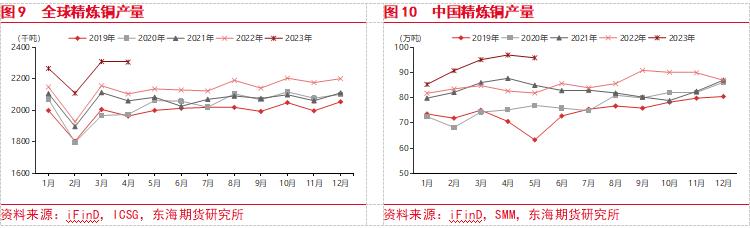

铜矿供应宽松,TC高位,2023年全球精炼铜产量显著提升。4月产量230.7万吨,环比减0.1%,同比增9.6%;1-4月累计产量899.4万吨,较去年同期增7.8%。

中国5月精炼铜产量环比减,6月检修影响较大,预计产量仍减;7月虽仍有检修但影响减弱,产量或回升。据SMM,5月精炼铜产量95.88万吨,环比减1.2%,同比增17.0%。

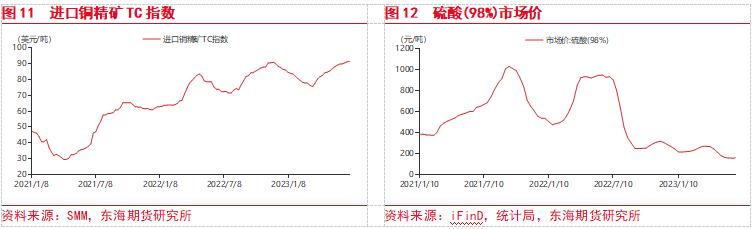

5月铜精矿进口量历史新高,6月冶炼厂集中检修,进口铜精矿供过于求,TC指数继续上行。进口铜精矿TC指数从6月初的89.82美元/吨持续上行到6月末的91.53美元/吨。

6月冶炼厂集中检修,部分缓解冶炼酸库存压力;但备肥淡季渐至,下游化肥几无新增需求,消费仍淡,酸价低位运行。6月20日硫酸价格160.1元/吨,较5月底涨2.8元/吨。

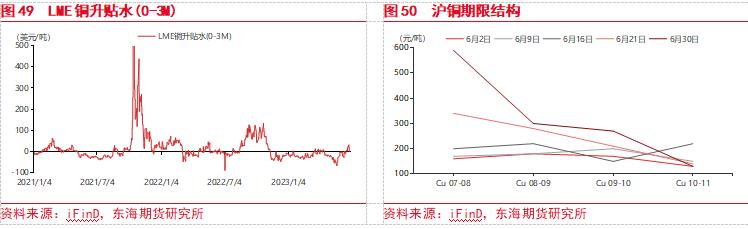

6月LME铜库存减少,0-3M从C结构转为B结构,升贴水上行。6月铜现货进口窗口关闭,进口持续亏损,尤其下半月,进口亏损基本在500元/吨以上。

洋山铜仓单溢价上涨,从5月底的42.5美元/吨上涨至6月底的51.5美元/吨。

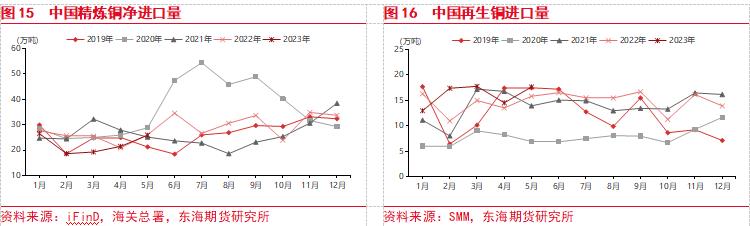

精炼铜5月进口增,智利减但刚果、俄铜增,韩炼厂检修结束、发货增;出口减,窗口关闭。据海关,5月精炼铜进口27.67万吨,环比增14.4%,出口1.79万吨,环比降33.3%。

5月部分时间再生铜进口盈利,且再生铜厂原料库存亦低,进口再生铜增加。5月再生铜进口17.65万吨,环比增21.4%。

4.需求

4.1.电力

电力是中国碳排放主要来源。国内能源转型,新能源发展迅速。随着大型风光基地建设提速,2023年新能源并网消纳及跨区电力输送的需求激增。

电力基建投资发力。截至5月,电网基建投资累计完成额1400亿元,同比增10.8%,较上月增0.5个百分点;电源基建累计2389亿元,同比增62.5%,较上月增8.9个百分点。

光伏、风电装机量均继续增加,保持高速增长。截至5月,光伏装机量累计新增6121万千瓦,同比增158.2%;风电装机量累计新增1636万千瓦,同比增51.2%。

光伏行业协会《2022年光伏行业发展回顾与2023年形势展望》:2023年中国光伏新增装机保守预测95GW,乐观预测120GW。据ICA,光伏耗铜量4吨/兆瓦。2023中国光伏耗铜保守预计38万吨,同比增3.04万吨;乐观预计48万吨,同比增13.04万吨。

可再生能源协会风能专业委员会预测2023年中国风电新增装机规模70~80GW,其中陆风60~70GW,海风8~10GW。据ICA,陆上风电耗铜量3.5吨/兆瓦,海上风电9.6吨/兆瓦。2023年中国风电耗铜预计28.68~34.1万吨,同比增8.09~13.51万吨。

4.2.地产

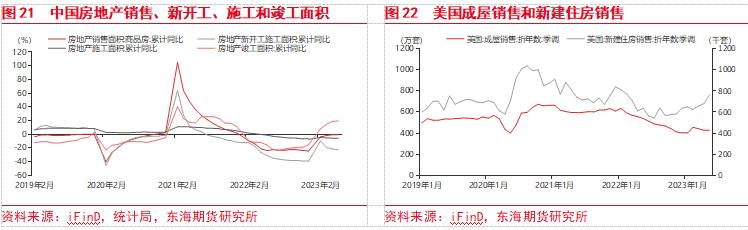

房地产新开工和施工仍较弱,竣工继续偏强,带动竣工端需求增长。截至5月,商品房销售面积累计同比减0.9%,降幅较上月扩0.5个百分点;房地产新开工施工面积累计同比减22.6%,降幅较上月扩1.4个百分点;房地产施工面积累计同比减6.2%,降幅较上月扩0.6个百分点;房地产竣工面积累计同比增19.6%,增幅较上月扩0.8个百分点。

美国房地产呈边际回升向好,成屋销售、新建住房销售均增加。据全美地产经纪商协会,5月成屋销售折年数430万套,环比增0.5%。据美国人口普查局,5月新建住房销售折年数76.3万套,环比增12.2%。

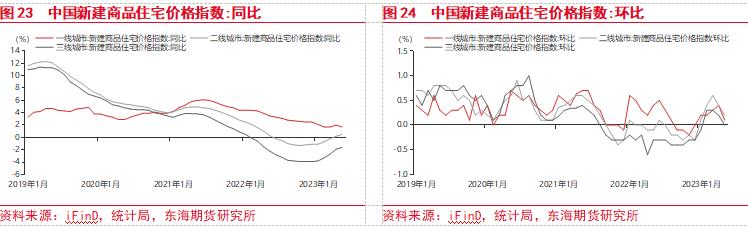

5月新房价格指数同比有分化,而环比涨幅则均呈回落态势。据统计局,5月一线新房价格指数同比涨1.7%,环比涨0.1%;二线新房价格指数同比涨0.5%,环比涨0.2%;三线新房价格指数同比跌1.6%,环比持平。6月新房价格指数预计环比仍呈下行态势。

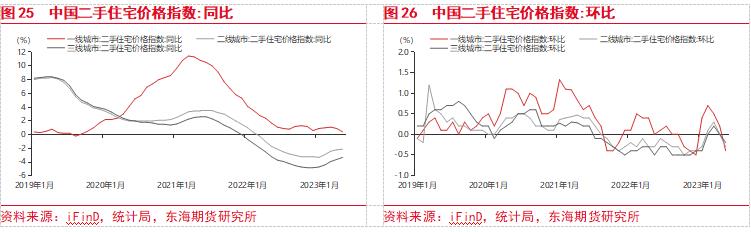

二手房价格指数同比有分化,而环比则均呈跌价态势。据统计局,5月一线二手房价格指数同比涨0.4%,环比跌0.4%;二线二手房价格同比跌2.1%,环比跌0.3%;三线二手房价格同比跌3.3%,环比跌0.2%。二手房挂牌规模增加,6月二手房价格指数预计仍受压制。

各地楼市因城施策,如杭州、南京等地放松限购,各地公积金政策亦多有推出,5月30大中城市整体成交面积环比增2.6%,同比则因去年低基数而改善明显。地产6月仍延续5月的弱复苏。

5月,30大中城市中,一线城市商品房成交面积378.07万平方米,环比减10.7%,同比增71.8%;二线商品房成交740.2万平方米,环比增12.4%,同比增35.9%;三线成交225.57万平米,环比减1.1%,同比增54.0%。

4.3.家电

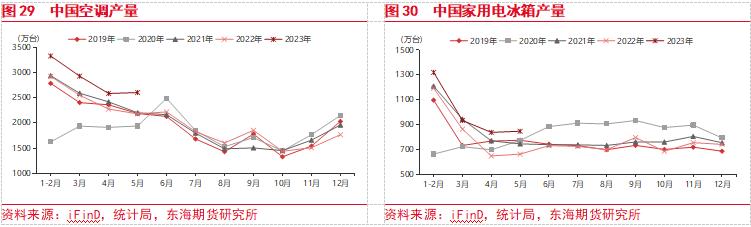

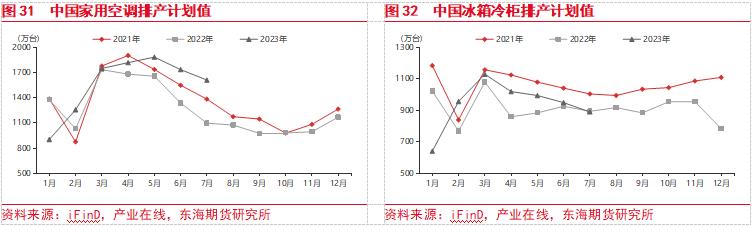

地产竣工端同比改善,带动家电产量同比回升;因热夏预期,空调产量增幅明显。5月空调产量2606.3万台,同比增19.4%;家用电冰箱产量849.98万台,同比增29.4%。

受厄尔尼诺影响,热夏高温带动空调销售,从4月以来空调热卖,空调排产也不断同比高增。据产业在线,6月空调排产1736万台,较去年同期实际增加33.6%;7月空调排产1613万台,较去年同期实际增加29.4%。

4.4.汽车

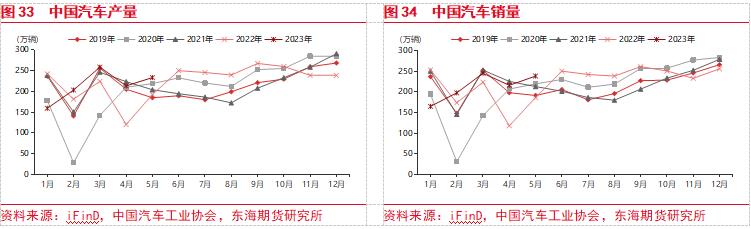

5月汽车产销均稳定增长,市场温和回暖。据中汽协,5月汽车产量233.3万辆,环比增9.4%,同比增21.1%;5月汽车销量238.2万辆,环比增10.3%,同比增27.9%。

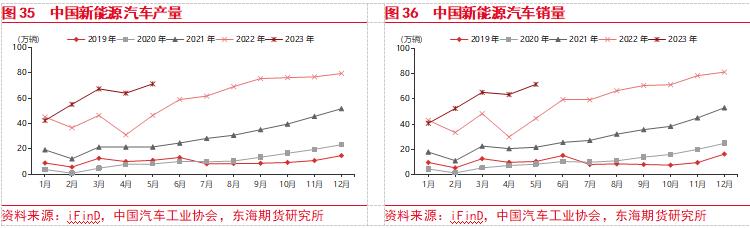

国务院常务会议提出巩固、扩大新能源发展优势,延续、优化新能源购置税减免政策。5月新能源产量71.3万辆,环比增11.4%;销量71.7万辆,环比增12.7%,渗透率30.1%。

彭博新能源预测2023年中国新能源销量800万辆;乘联会预测850万辆。据ICA,新能源汽车耗铜83千克/辆。据乘联会预测数据,2023年中国新能源汽车耗铜70.55万吨,同比增13.51万吨;据彭博新能源预测数据,同比增9.36万吨。

4.5.电子

电子行业弱复苏,但从6月PMI看,产需边际好转。5月集成电路产量307.1亿块,环比增9.2%,同比增11.6%;移动通信手持机产量12404.1万台,环比增5.0%,同比减2.1%。

4.6.铜材

5月铜价下跌,下游逢低采购,铜材整体开工率超预期回升,铜材产量增加。5月铜材产量199.9万吨,环比增5.4%,同比增10.9%。6月铜价上涨加之前期订单透支,铜材产量预计回落。

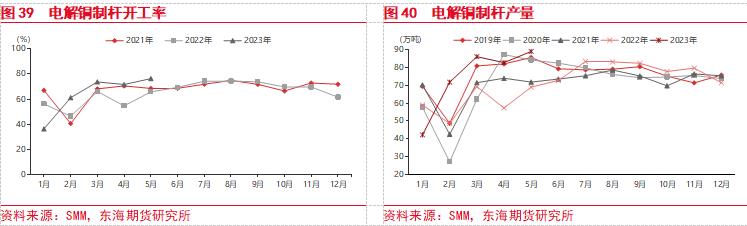

5月铜价跌、下游订单增,精废价差相对低位,精铜杆开工率升、产量增。5月精铜杆开工率76.4%,环比增4.67个百分点,产量89.09万吨,环比增7.6%。6月预计有所减少。

下游订单不及预期,需求偏弱,铜板带开工率环比回落。5月铜板带开工率77.34%,环比减0.16个百分点;5月铜板带产量23.5万吨,环比减0.2%。6月至9月铜板带传统淡季,预计开工率继续回落。

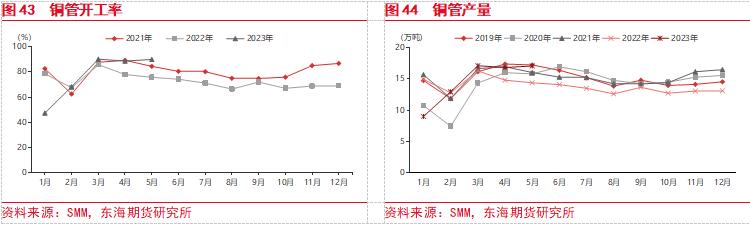

空调排产仍高增,且5月铜价下挫,铜管开工率提升。5月铜管开工率90.08%,环比增1.3个百分点;5月铜管产量17.09万吨,环比增1.48%。6月产量预计环比小幅减少。

5.库存

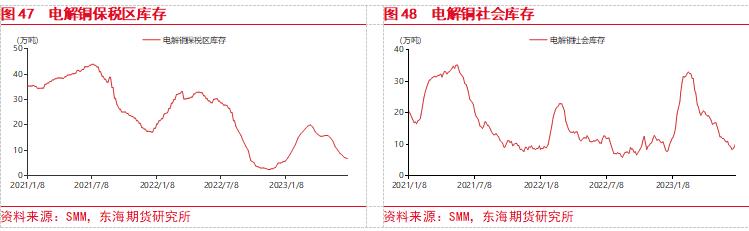

5月电解铜产量环比减少,6月冶炼厂检修影响较大,预计产量环比仍减少,LME库存、上期所库存、社会库存和保税区库存6月均减少。7月虽仍有冶炼厂检修,但影响预计减弱,电解铜产量有望环比增加,社会库存低、现货紧张的状况或缓解,但库存拐点仍待时日。

6月30日LME库存72975吨,较5月31日减26175吨,降幅26.4%;上期所库存68313吨,较6月2日减18335吨,降幅21.2%;社会库存9.91万吨,较6月2日减1.2万吨,降幅10.8%;保税区库存6.68万吨,较6月2日减3.48万吨,降幅34.3%。

6.结构

6月LME库存降26.4%,0-3M从C转为B,升贴水从5月底-19美元/吨上行至6月底6.55美元/吨。上期所、社会库存减少,沪铜月差走强。6月底07-08、08-09、09-10月差为590、300、270元/吨,较月初涨430、120、100元/吨。社库拐点尚待时日,沪铜月差偏强运行。

7.结论及操作

美国5月通胀放缓,7月公布的6月数据预计继续回落,但8月公布的7月数据或因基数而有所反弹。市场调低紧缩预期、风险偏好回升;美国经济数据显示韧性,美联储仍放鹰,后续情绪预计仍有反复。国内弱复苏但政策预期强化,关注7月国内重要会议,或有政策出台但强度低于市场预期。7月宏观情绪整体应偏乐观,但下旬至8月有可能共振回落。

供给,新增铜矿产量释放,供应宽松,5月铜精矿进口量历史新高,TC高位。5月精炼铜产量环比减,6月检修影响较大,预计产量仍减;7月虽仍有检修但影响减弱,产量预计回升。精炼铜5月进口增,但6月铜现货进口窗口关闭,进口持续亏损。需求,传统领域耗铜尚可,新能源耗铜贡献增量。光伏、风电装机量保持高速增,截至5月光伏累计同比增158.2%,风电增51.2%。房地产新开工和施工仍较弱,竣工继续偏强,带动竣工端需求。厄尔尼诺致热夏,空调产销增幅明显,7月排产1613万台,较去年同期实际增加29.4%。汽车产销均稳定增长,市场温和回暖。国务院常务会议提出巩固、扩大新能源发展优势,延续、优化新能源购置税减免政策,新能源渗透率已超3成。库存,6月冶炼厂检修影响较大,预计产量环比仍减少,LME库存、上期所库存、社会库存和保税区库存6月均减少。7月虽仍有冶炼厂检修,但影响预计减弱,电解铜产量有望环比增加,社会库存低、现货紧张的状况或缓解,但库存拐点仍待时日。

综上,国内弱复苏但强预期,会议前难证伪。美通胀放缓,就业和经济有韧性,紧缩预期反复。铜精矿宽松,冶炼厂检修抵消部分新产能投放,后续改善;传统领域耗铜尚可,新能源耗铜贡献增量。全球精铜库存偏低。7月铜价预计震荡偏强,但月末至8月或回落。

操作建议:月间逢低正套,单边逢低做多

风险因素:美联储紧缩超预期、国内刺激政策不及预期